Договор банковского вклада: условия, ставки, возмещение

Банк России 25 октября поднял ключевую ставку до рекордных 21% годовых и дал сигнал о дальнейшем росте индикатора. Это стимулирует банки повышать проценты по депозитам, а россиян открывать больше вкладов. Расскажем, как правильно читать договор с банком, почему стоит заранее узнать механизм начисления процентов и в каком случае вклад стоит закрыть досрочно.

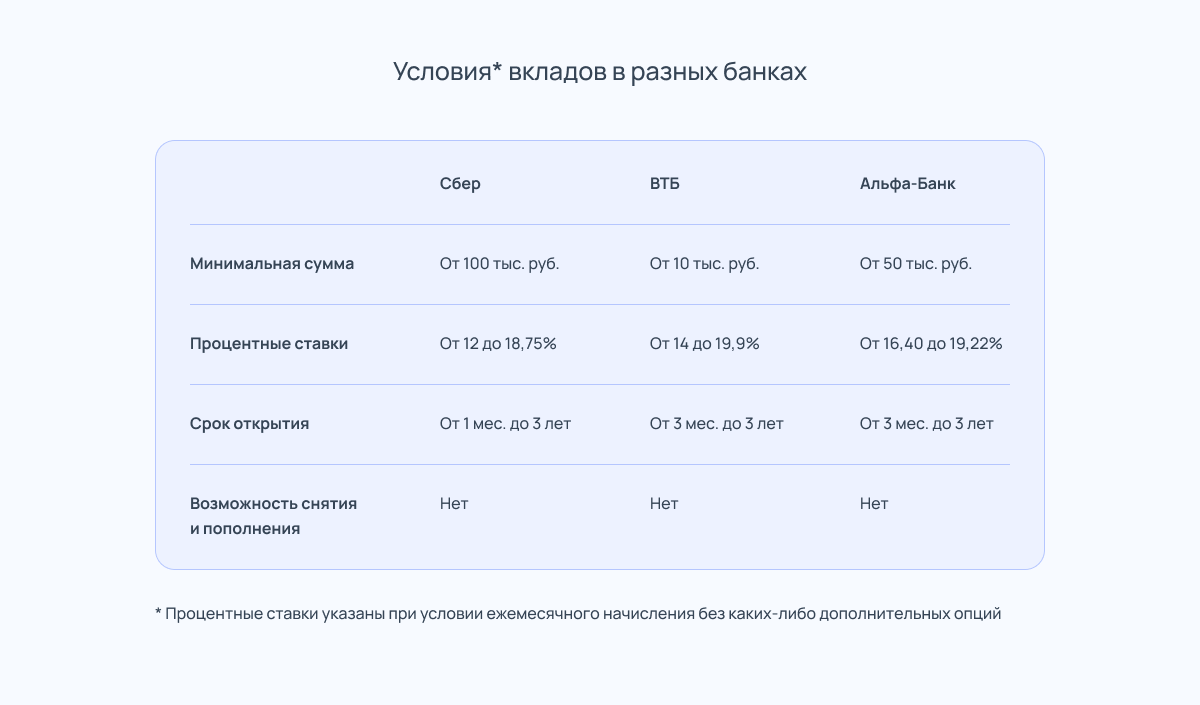

Средняя максимальная процентная ставка по вкладам десяти крупнейших банков России по размеру депозитов выросла с 14,79% в начале года до 19,66% во второй декаде октября. Объём денег россиян на вкладах и счетах с начала года вырос на 14,8%, до 52 трлн рублей в сентябре.

Что такое банковский вклад и его виды

Банковский вклад — это сберегательный продукт: клиент отдаёт свои деньги банку на какое-то время и получает за это проценты. Банк использует эти средства, чтобы заработать ещё больше. С помощью вкладов граждане могут безопасно хранить свои накопления и защитить их от инфляции.

Вклады бывают разных видов: бессрочные и срочные.

Бессрочный вклад, или вклад «до востребования», — это депозит без окончания срока действия. Забрать деньги с такого вклада можно в любой момент, не потеряв проценты. Однако существенный минус в том, что процентная ставка по таким вкладам устанавливается на уровне 0,01–0,1% годовых. Банки часто переводят на бессрочные вклады деньги клиентов, у которых закончились срочные вклады, но деньги с них они не запросили.

Срочный вклад — это депозит, который ограничен по времени. Когда клиент кладёт деньги на такой вклад, он заранее знает, в какой срок заберёт их обратно. Срочный вклад можно заключить, например, на три или шесть месяцев, год или три года.

Именно по срочным вкладам банки предлагают самые высокие проценты — на 1–2% выше уровня ключевой ставки. При её текущем уровне в 21% годовых ставки по срочным вкладам варьируются в диапазоне 22–23%. Некоторые банки предлагают доходность ещё выше — 24–25%.

Чтобы получить всю сумму вклада и начисленные проценты, необходимо дождаться окончания срока депозита. Если же истребовать деньги досрочно, то расчёт процентов будет минимальным — на уровне вклада «до востребования».

Срочный вклад можно классифицировать:

По сроку:

- краткосрочный (3–6 месяцев);

- среднесрочный (полгода-год);

- долгосрочный (более года).

По валюте:

- рублёвый;

- валютный (может быть в долларах, евро, юанях и т. д.);

- мультивалютный (можно сочетать несколько валют).

По способу начисления процентов:

- простое начисление процентов;

- сложное начисление процентов (капитализация).

Условия вклада могут предполагать опцию пополнения или снятия части средств в период его действия. Но наличие таких опций обычно снижает уровень ставки по вкладу.

Как устроен договор банковского вклада

Договор банковского вклада — это соглашение между клиентом и банком, по которому кредитная организация принимает от клиента определённую сумму денег и обязуется вернуть её с учётом начисленных процентов. В договоре фиксируются основные права и обязанности каждой стороны, а также условия размещения денег на вкладе.

Привлекать деньги населения во вклады имеют право только те банки, у которых есть соответствующее разрешение от Банка России. Также они должны участвовать в обязательной системе страхования вкладов от Агентства по страхованию вкладов.

Договор банковского вклада обязательно заключается в письменном виде в двух экземплярах.

Открыть вклад в российском банке могут граждане страны (начиная с 14 лет), иностранцы и лица без гражданства.

Согласно статье 837 Гражданского кодекса, банк обязан в любом случае вернуть вкладчику сумму вклада или её часть и соответствующие проценты по первому требованию.

Вкладчик имеет право потребовать свои деньги в любой момент. Если он решил закрыть вклад досрочно и запросил свои деньги обратно, банк может выплатить проценты по ставке вклада «до востребования», если в договоре не прописаны другие условия.

Банк должен обеспечить равные условия для одинаковых категорий граждан. Например, у клиентов, которые оформили одинаковую подписку или услугу банка, не может быть различий в условиях.

Банк обязан обеспечивать сохранность денег вкладчиков и своевременно выполнять свои обязательства — вовремя начислять проценты и информировать о предстоящем окончании срока.

Как заключить договор на открытие вклада

Вклад можно открыть как в офисе банка, так и через мобильное приложение или сайт кредитной организации. Для этого нужно выбрать подходящий депозит, внимательно ознакомиться с условиями и подписать договор в офисе банка или в электронном формате.

Вклад можно открыть в любом банке, даже если раньше его услугами не пользовались. После подписания договора на вклад вы автоматически станете клиентом этой кредитной организации.

Также вклад можно открыть онлайн, не являясь клиентом банка, через сайт оператора финансовой платформы (финансовый маркетплейс), не обращаясь напрямую в банк. Такая организация должна входить в перечень Банка России.

Чтобы банк оформил с клиентом договор на открытие вклада, он должен идентифицировать личность. Сделать это он может, если знает следующие данные человека:

- фамилию, имя и отчество;

- дату рождения;

- гражданство;

- данные документа, удостоверяющего личность;

- адрес регистрации или места пребывания;

- идентификационный номер налогоплательщика (ИНН) при наличии.

По статье 842 Гражданского кодекса, вклад можно открывать не только на своё имя, но и на другого человека. При этом сам человек не должен быть против: предполагается, что он раскрыл тому, кто открывает на него вклад, свои персональные данные, необходимые для оформления договора.

На что важно обращать внимание

Стандартный договор банковского вклада будет включать в себя: название вклада, сумму, валюту вклада, дату открытия и срок окончания, ставку, механизм начисления и выплаты процентов, а также периодичность выплат.

В условиях вклада должны быть прописаны и другие параметры: возможность частичного пополнения и снятия денег, максимальная и минимальная сумма вклада, условия пролонгации и досрочного погашения.

Иногда вклад может содержать дополнительные условия. Например, сейчас банки активно предлагают вклады, процентная ставка по которым привязана к ключевой. Это значит, что ставка по вкладу не будет одинаковой на весь период, а может измениться при росте или снижении ключевой ставки.

По вкладам, по которым банки предлагают повышенную доходность (на 3–5% выше ключевой ставки), могут быть «зашиты» обязательства по приобретению сопутствующих банковских продуктов, например страхового полиса или участие в инвестиционной или пенсионной программе банка.

Что нужно знать о банковских вкладах: полезная информация простыми словами

Как вкладчику защитить свои интересы

Чтобы защитить интересы вкладчиков, государство в 2004 году создало специальную организацию — Агентство по страхованию вкладов (АСВ).

Согласно статье 15 Федерального закона «О страховании вкладов», АСВ ведёт реестр банков для их учёта, собирает сбор страховых взносов и контролирует их поступление в фонд обязательного страхования вкладов. АСВ также ведёт учёт требований вкладчиков к банкам и отслеживает выплаты по возмещению.

АСВ может обратиться в Банк России для того, чтобы применить санкции в отношении банков, которые нарушают свои обязательства перед вкладчиками.

АСВ имеет право на время инвестировать свободные средства фонда обязательного страхования вкладов в депозиты ЦБ.

Все банки, которые имеют право привлекать деньги на вклады, обязательно участвуют в системе страхования вкладов АСВ. Перечень этих банков можно посмотреть в этом разделе.

На текущий момент сумма, которая застрахована в АСВ и вернётся вкладчику при наступлении страхового случая, не может превышать 1,4 млн рублей. В нее входит как сам размер депозита, так и начисленные проценты. Чтобы гарантированно защитить свои накопления, лучше в одном банке держать не более 1,4 млн рублей.

Страховым случаем считается:

- Отзыв (аннулирование) лицензии ЦБ на осуществление банковских операций, если не реализован план участия ЦБ или АСВ в урегулировании обязательств банка.

- Введение Банком России моратория на удовлетворение требований кредиторов банка.

Если страховой случай наступил, АСВ назначит банка-агента, который займётся процедурой возмещения денег вкладчикам. АСВ сообщит об этом на своём сайте и укажет адреса отделений банка-агента, по которым можно будет получить деньги. Компенсацию можно получить как наличными, так и на счёт в любом другом банке.

Для обращения в банк-агент потребуются паспорт (либо другой документ, удостоверяющий личность) и заявление о требовании на компенсацию. После регистрации заявления выплата произойдёт в течение трёх рабочих дней.