Чем отличается вклад от накопительного счёта

Вклад и накопительный счёт — два базовых финансовых продукта, которые помогают сберегать и приумножать накопления. Каждый имеет свои плюсы и минусы. В этой статье рассмотрим основные различия между банковским вкладом и накопительным счётом.

Объясняем понятия

Вклад — это денежные средства, которые передаются банку на хранение на заранее определённый срок под фиксированную процентную ставку. Условия (ставка, срок и др.) прописываются в договоре банковского вклада. Вклад иногда называют банковским депозитом и используют для хранения, сбережения и приумножения денежных средств.

Если вы открыли вклад на сумму 100 тыс. рублей сроком на 1 год под 20%, то через год вы сможете забрать уже 120 тыс. рублей.

Накопительный счёт — это банковский счёт, на который также начисляются проценты на хранящиеся денежные средства, но их можно снять в любом объёме в любое время, когда они потребуются. Такой счёт можно закрыть только добровольно, так как срок действия его не ограничен.

Кто может открывать вклады и счета

Открывать вклады и накопительные счета, распоряжаться ими могут даже несовершеннолетние в возрасте от 14 до 18 лет (согласно подп. 3 п. 2 ст. 26 Гражданского кодекса РФ). Вклады на имя несовершеннолетних в возрасте до 14 лет вправе открывать только их законные представители.

Согласно Федеральному закону № 173-ФЗ «О валютном регулировании и валютном контроле» нерезиденты могут открывать накопительные счета и вклады в российских банках, но операции по этим счетам могут регулироваться особыми условиями валютного контроля.

В чем их схожесть вкладов и счетов

И на накопительном счёте, и на вкладе деньги застрахованы на сумму до 1,4 млн рублей, если банк участвует в программе страхования вкладов. Эта сумма страховой выплаты распространяется на все ваши счета и вклады, размещённые в одном банке. То есть если у банка отзовут лицензию, вы получите страховое возмещение не более 1,4 млн рублей, даже если общая сумма на вкладах и накопительном счёте превышает этот лимит.

Процентный доход, полученный и со вкладов, и с накопительных счетов, облагается налогом. Необлагаемый лимит рассчитывается по формуле:

1 млн рублей * на максимальный размер ключевой ставки ЦБ (из действовавших на первое число каждого месяца отчётного года).

То есть на 2024 год необлагаемый процентный доход составляет 210 тыс. рублей (1 000 000 * 21% = 210 000). Если сумма начисленных процентов превышает установленный уровень, с суммы сверх этого лимита уплачивается налог на доход физических лиц (НДФЛ).

Что нужно знать о банковских вкладах: полезная информация простыми словами

В чем различия вкладов и счетов

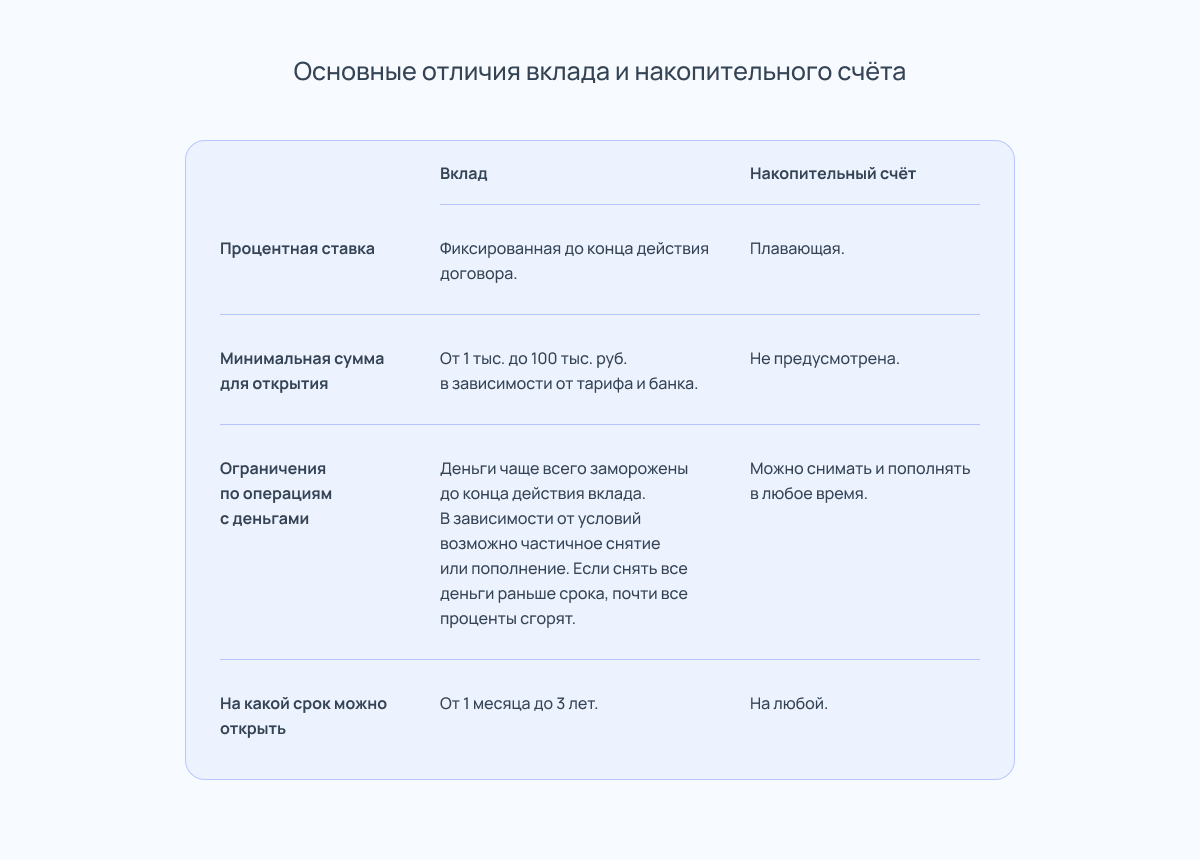

Процентная ставка

И на вкладе, и на накопительном счёте процентные ставки в основном зависят от ключевой ставки ЦБ. Ставки по вкладам часто на 1–2% ниже ключевой ставки (не считая промоакций). По накопительным счетам ставки, как правило, ниже, чем на вкладах, так как банк не может использовать хранящиеся деньги как долгосрочный инструмент.

Процентная ставка по вкладу зафиксирована до конца действия договора. На накопительном счёте банк может в одностороннем порядке менять процентную ставку как в большую, так и в меньшую сторону. Для этого ему лишь необходимо уведомить своих клиентов за несколько дней.

Так, например, в соответствии с условиями открытия накопительного счёта «Сбер» может изменять ставку в одностороннем порядке, уведомив клиентов за 10 рабочих дней до этого.

Ключевая ставка и её влияние на финансы

Минимальная сумма

Чтобы открыть банковский вклад, необходима минимальная сумма. Она может варьироваться от 1 тыс. до 100 тыс. рублей. Чаще всего вклады с самыми высокими процентами банки открывают только от 100 тыс. рублей.

Накопительный счёт можно открыть даже без денег. Но некоторые банки устанавливают минимальную сумму для начисления процентов. Например, ВТБ начисляет проценты на накопительном счёте только в том случае, если на нём лежит больше 1 тыс. рублей.

Ограничения по снятию и пополнению средств

Накопительный счёт не ограничивает операции с деньгами: их можно вносить и снимать в любой момент.

С вкладом иначе. На обычном вкладе денежные средства заморожены, снять их можно, только разорвав договор. Вклады с возможностью частичного снятия или пополнения имеют гораздо более низкие процентные ставки.

При разрыве договора вклада ваш доход будет пересчитан по ставке до востребования. Ставка до востребования в разных банках колеблется от 0,01 до 0,1%. То есть практически все начисленные проценты сгорают.

Но есть вклады, по которым можно снимать начисленные проценты. Такие условия предлагают, например, вклады от «Сбера» «Лучший %» и «СберВклад». Также в условиях договора может быть предусмотрен неснижаемый остаток: средства выше этого остатка можно снимать без потери процентов. Условия оговариваются перед заключением договора.

Срок открытия

Вклады можно открывать только на заранее определённый срок. Чаще всего он составляет от одного месяца до трёх лет, но есть вклады до пяти лет.

Накопительный счёт обычно открывается бессрочно. Закрытие счёта происходит только по согласию владельца. Но в договоре могут быть прописаны особые условия, согласно которым банк может закрыть накопительный счёт в одностороннем порядке. Например, Сбер может закрыть счёт, если на нём в течение двух лет отсутствовали средства. При этом он должен уведомить об этом владельца. Обычно открывается бессрочно, но в договорах могут содержаться особые условия на этот счёт.

Сравнение вкладов и накопительных счетов в разных банках

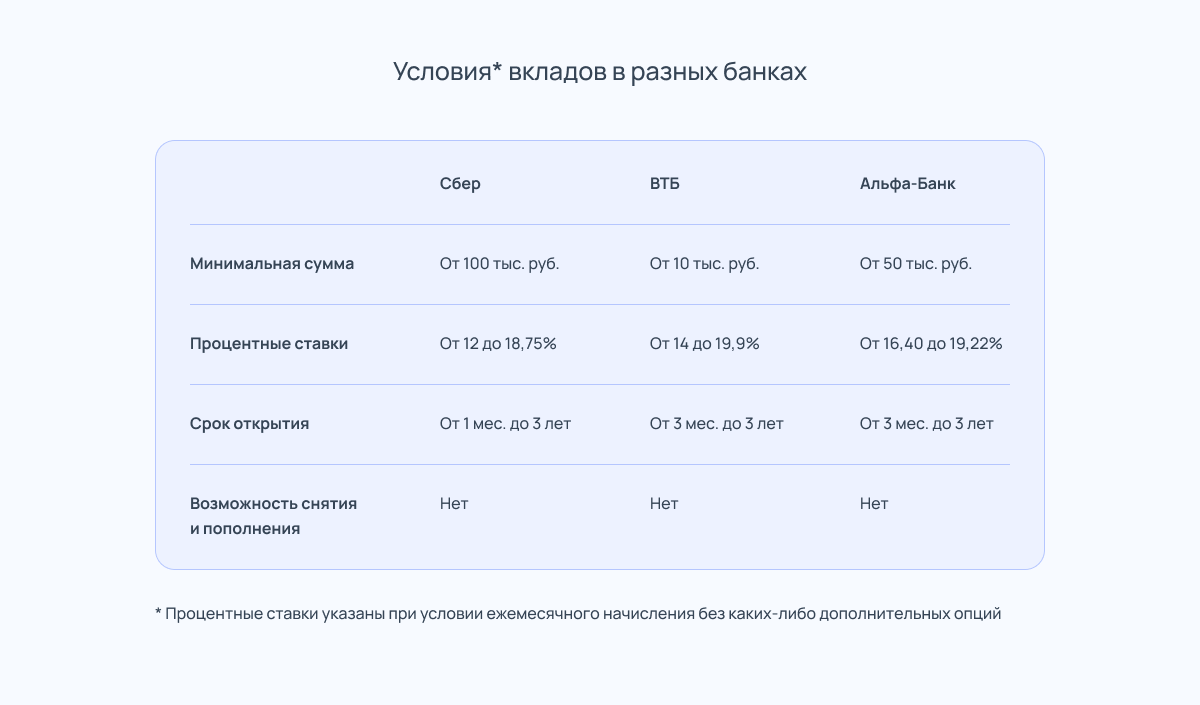

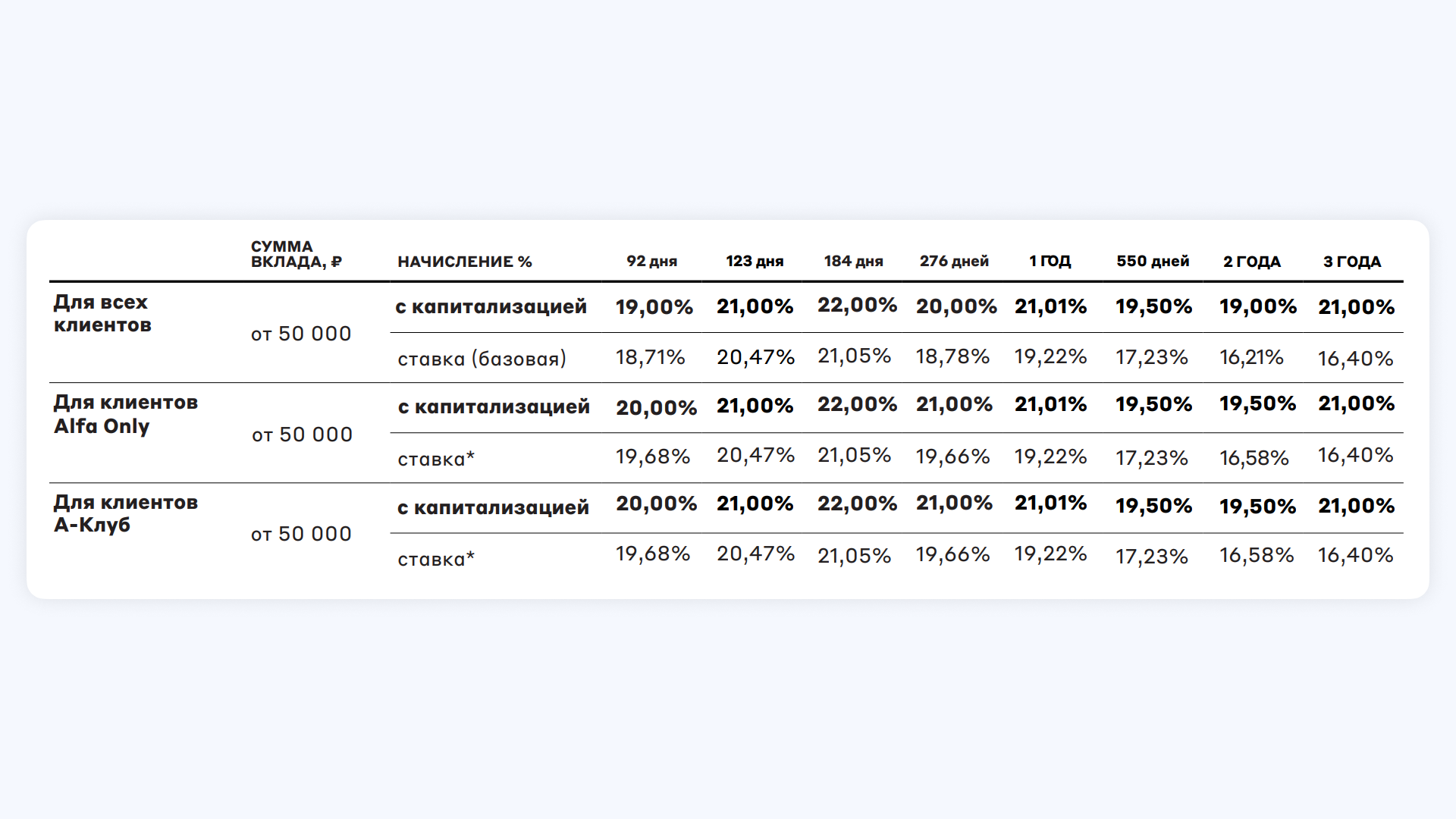

Чтобы нагляднее понять, какие условия предлагают по вкладам, рассмотрим три примера: «Альфа-вклад Максимальный», Вклад «Лучший %» от Сбера и вклад ВТБ в рублях.

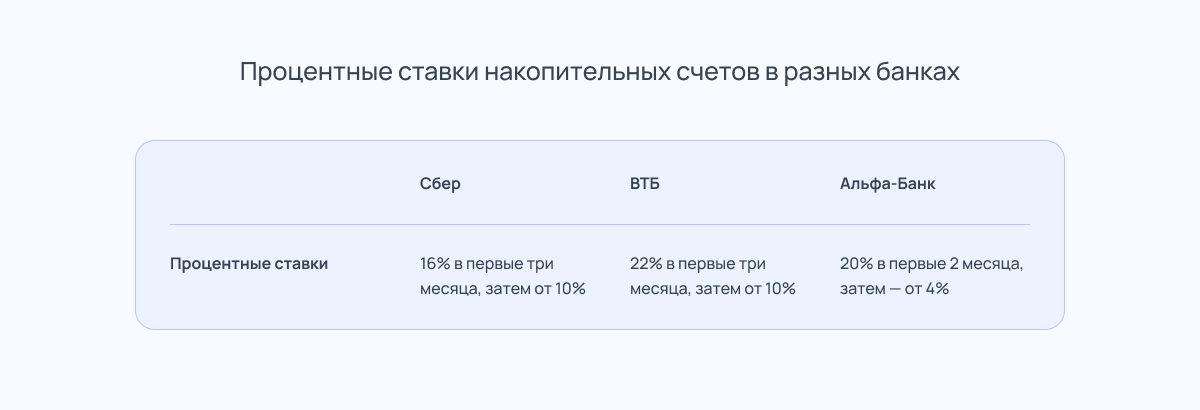

Также сравним условия по накопительным счетам в этих трёх банках. Возможность снятия и пополнения везде одинаковая, а срок неограничен. Единственное отличие счёта в ВТБ от других банков — минимальный остаток для начисления процентов — 1 тыс. рублей. В остальном различия только в процентных ставках. Подробнее в таблице ниже.

Плюсы вклада:

Более высокая доходность. Ставки по вкладам могут в два раза превышать ставки по накопительным счетам. Например, в Сбере вклад можно открыть под 18,5%, а накопительный счёт даёт лишь 16% в первые три месяца и от 10% — начиная с четвёртого месяца.

Фиксированный процент. До конца срока действия договора по вкладу банк не может в одностороннем порядке изменить процентную ставку.

Защита от импульсивных трат. Так как деньги на вкладе фактически заморожены, у вас будет меньше стимулов потратить их на импульсивные покупки.

Минусы вклада:

Заморозка средств. Этот пункт может быть как преимуществом, так и недостатком. Недостатком он становится тогда, когда деньги нужны срочно. Если вклад был открыт на год, а вы решили его закрыть спустя 11 месяцев, начисленные проценты всё равно сгорят почти полностью.

Наличие минимальной суммы для открытия. Чтобы открыть вклад с хорошей доходностью, нередко требуется крупная сумма. Например, в Сбере минимальная сумма для открытия вклада составляет 100 тыс. рублей, в Альфа-Банке — 50 тыс. рублей, а в ВТБ — 10 тыс. рублей.

Чем дольше срок, тем ниже процент. В текущих экономических условиях банки дают максимальную доходность по вкладам на срок до шести месяцев. Чем дольше срок, тем ниже предлагаемая процентная ставка. Например, в Альфа-Банке вклад на шесть месяцев можно открыть под 19,21%, а вклад на три года — лишь под 16,4%.

Плюсы накопительного счёта

Снятие и пополнение в любое время. Снимать деньги с накопительного счёта можно без потери процентного дохода.

Выгоднее, чем держать на карте. Часть средств для текущих трат можно держать на накопительном счёте, чтобы на них начислялся процент.

Самые выгодные предложения по накопительному счёту в ноябре 2024 года

Минусы накопительного счёта

Более низкая доходность по сравнению с вкладом.

Плавающая ставка. Закон допускает изменения банком процентных ставок по таким счетам в одностороннем порядке (ст. 29 Федерального закона № 395-1 «О банках и банковской деятельности»), если данное право закреплено в договоре с клиентом. Банк в этом случае обязан уведомить клиента о предстоящих изменениях условий установленным в договоре способом.

Поскольку банк имеет право в одностороннем порядке снижать ставку, к таким счетам следует относиться с осторожностью, внимательно изучая договор и условия, а также после открытия счёта регулярно проверяя актуальную ставку. Часто в рекламных целях банки указывают высокую ставку, которая действует лишь в первые месяцы, после чего применяется сниженная ставка.

Иван КапустянскийНезависимый финансовый советник

Гражданский кодекс Российской Федерации также содержит некоторые общие положения об односторонних изменениях условий договоров, добавляет Капустянский. Например, статья 310 ГК РФ ограничивает возможность одностороннего изменения условий договора, но допускает такие изменения, если они предусмотрены законом или соглашением сторон. Это создает правовую основу для изменений процентной ставки банками, но лишь в том случае, если договор с клиентом прямо предусматривает такое право, разъяснил эксперт «Рамблеру».

Когда выгоднее вклад, а когда накопительный счёт

В текущих экономических условиях и вклады, и накопительные счета являются выгодными инструментами для хранения и приумножения капитала. ЦБ РФ 25 октября поднял ключевую ставку сразу на 200 б.п. до 21%, поэтому эксперты рекомендуют держать средства в этих инструментах, причём преимущественно во вкладах сроком на три-шесть месяцев.

Выбор между вкладом и накопительным счётом зависит от конкретной ситуации. Вклад подойдёт тем, у кого есть крупная свободная сумма денег и готовность её заморозить на определённый срок. Доходность по вкладу на длинный срок будет выше, чем по накопительному счёту, так как высокие ставки по накопительным счетам банки предлагают только в первые месяцы. И для того, чтобы они продолжали оставаться высокими, каждый месяц или с определённого месяца клиенту по договору нужно выполнять дополнительные условия. Среди них могут быть: определённая сумма трат по дебетовой карте или пополнение брокерского счёта.

Накопительный счёт может подойти тем, кто хочет приумножить денежные средства, но при этом иметь доступ к ним. Существенным преимуществом такого счёта является его гибкость.

Накопительные счета дают бОльшую гибкость клиентам банка по сравнению со срочными вкладами, так как есть возможность свободно снимать средства, не теряя начисленные проценты. В то же время банки иногда могут предлагать более привлекательные условия по ставке вклада, например за отсутствие опции по снятию денежных средств.

Анна ЗемляноваГлавный аналитик Совкомбанка

На накопительном счёте можно хранить бОльшую часть денег, а на дебетовую карту переводить лишь небольшие суммы на ежедневные траты. На остаток средств вам будет начисляться процент. Накопительный счёт также подойдёт тем, кто откладывает на финансовую подушку безопасности, но не готов заморозить сумму на долгий срок.

Если вы не знаете, что выбрать, предлагаем следующий алгоритм:

- Определите сумму средств, которую хотите разместить в банке, и срок, в который они вам не понадобятся.

- Если эта сумма более 50 тыс. рублей и не понадобится вам в ближайшие несколько месяцев, смело делайте выбор в пользу вклада.

- Если сумма менее 50 тыс. рублей или вы не уверены, что деньги вам не понадобятся в ближайшее время, разумным решением будет открыть накопительный счёт.

- Во втором случае можно рассмотреть вклады с бОльшей свободой действий. По ним ставки будут выше, чем на накопительном, но всё равно будут присутствовать некоторые ограничения на снятие.

Кратко

Вклад — это денежные средства, которые передаются банку на хранение на заранее определённый срок под фиксированную процентную ставку.

Накопительный счёт — это банковский счёт, на который также начисляются проценты на хранящиеся денежные средства, но их можно снять в любом объёме в любое время, когда они потребуются.

Вклад подойдёт тем, у кого есть крупная сумма денег, которая не понадобится в ближайшие месяцы или годы.

Накопительный счёт подойдёт тем, кто планирует потратить деньги в ближайшие дни, но хочет получать процент на остаток.