Чем дальше в лес, тем больше займов: в 2023 году объем выдачи кредитов в России вырос на 49%. При этом на начало 2023 года с кредиторами не могли расплатиться 14,4 миллиона россиян. Все это ведет к образованию специфической культуры вокруг заемщиков и займовых компаний, в которой закредитованность не проблема, а стиль жизни. Изучаем, как россиян втягивают в кредитную кабалу займом «Шашлычный».

Заемщики

«Мы с мужем много займились, растим дочку, делали ремонт и меняли машину. В "барановирус" мужа уволили с пекарни, и денег платить три кредита и два микрозайма не стало. Поискала в Интернете, нашла раздолжнитель. Оформили через сайт договор, заплатили под чек 10% от долгов и ждали, что нас раздолжнят по полной. Сказали: все, забудьте, теперь вы не должны ничего. А коллекторы звонят и звонят, приходили уже, с суда звонили, что скоро осудят нас и все заберут! Просим раздолжнить скорее, а там говорят, что дело небыстрое, но можно заказать "Турбораздолжнение" еще за 10%. Скажите, это не мошенники? Можно платить?» — так выглядит пост в телеграм-канале «Хроники ***нариев».

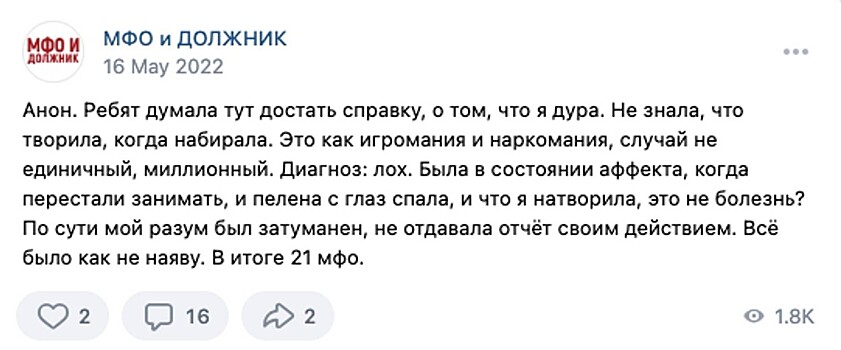

«Займиться», «займер» и «раздолжнение» не стихийно придуманные слова, а арго, характерное для частых клиентов кредитных организаций. Многие из них собираются в тематических чатах и пабликах с названиями а-ля «МФО и ДОЛЖНИК». В комментариях указаны впечатляющие цифры: чуть ли не каждый второй участник сообщества имеет число займов от 20, суммы задолженностей доходят до нескольких миллионов.

«Свой первый кредит на один год я взял в 2017 году, купил ноутбук, — рассказывает Дмитрий, 27-летний работник склада. — Тогда я хорошо зарабатывал, но уволился и забил на выплаты. Банк звонил, но не терроризировал, кредит потихоньку закрывался. Реальная кредитная история началась в 2018 году, когда я решил жить в кайф со всеми вытекающими последствиями. Не сказать, что я был много должен МФО, но брал регулярно, регулярно же и закрывал.

В 2021 году я хотел поступить в универ. Оформил кредитку одного банка на 50 тысяч, чтобы заплатить за подготовительные занятия, но в итоге половину про**ал на такси и заказ жрачки. Потом оформил кредитку другого банка. Потом снова кредитку первого — все примерно на одинаковую сумму. Опять еда, такси, бухло. По всем кредитам я тяну кота за яйца, плачу раз в 2–3 месяца. В 2022 году я падаю в омут окончательно, беру микрокредиты и начинаю брать в долг у знакомых. В сумме задолженностей накопилось на 200 тысяч рублей».

Считается, что закредитованность российского населения — комплексный феномен и рассматривать его только в контексте психологии или экономики нельзя. Желание жить на широкую ногу появилось у людей после товарного дефицита в СССР. Тогда же россиянам продемонстрировали интересные модели потребления: например, главная героиня «Секса в большом городе» не брезговала долгами, но имела коллекцию дорогих туфель. К факторам, также поощряющим кредитоманию, можно отнести финансовую неграмотность — например, непонимание того, как работают проценты, — и импульсивный характер взятия кредитов — займы «до зарплаты».

Мысль о «широкой ноге» подтверждает аналитика трендов на рынке: например, россиянки часто берут микрозаймы перед 23 февраля, чтобы купить подарки мужчинам, также регулярно всплывают истории о банкротстве после кредитов на пышную свадьбу. Психологи говорят, что зависимость от кредитов — вид аддикции, аналогичный игровой зависимости, обжорству или сексоголизму. Но важны, конечно, все факторы в совокупности.

Кредиторы

Рано или поздно все клиенты микрофинансовых организаций признают, что попали в порочный круг: не могут закрыть старые долги, не влезая в новые. Этому способствует система работы МФО. В отличие от банков такие организации неприхотливы: большинство не требуют справку о доходе и не оценивают кредитоспособность заемщика, удовлетворившись одной цифрой — возрастом 18+.

Клиент выбирает сумму и удобные ему сроки возврата, однако тот почти всегда отягощен большими процентами. Еще в недавнем прошлом были распространены случаи, когда МФО требовали за просрочку платежа неадекватные суммы, например 400 тысяч при изначальном займе 30 тысяч. Сейчас вопрос урегулирован законодательно: c 1 июля 2023 года МФО не имеют права начислять заемщику проценты, пени и штрафы, превышающие более чем в 1,3 раза сумму основного долга.

Не последнюю роль в популярности услуг по займу играет маркетинг. Компании разнообразят свои услуги и предлагают их вовремя. Так, в мае Дмитрию пришло несколько эсэмэсок с предложением воспользоваться займом «Шашлычный». «Нacтyпилo лeтo, многие семьи потянулись из больших гopoдoв нa пpиpoдy, a чтo дeлaть тому, у кого не хватает денег выехать на шашлыки? Популярные МФО зaпycтили акцию пoд названием "Шашлычный заем". Такой кредит выдaeтcя пo oднoмy пacпopтy бeз всяких справок и пакета документов», — бодро рекламирует услугу агрегатор МФО, предложение дополняется видео с рецептами приготовления шашлыка.

Кредитные организации устраивают акции: например, предлагают взять заем по заниженной ставке и поучаствовать в розыгрыше 100 тысяч рублей. Названия праздничные: «Юбилейная», «Новогодняя». Еще можно взять кредит и испытать удачу в акциях вроде «Погаси заем»: каждый десятый выбранный случайным образом заемщик освобождается от возврата денег. Механизмы интерактивов можно найти на любой вкус, но упор делается на отсутствие необходимости нести справки, быстроту и легкость займов.

Если клиента не берет дружелюбие, в дело вступает тяжелая артиллерия. МФО давят потенциальных заемщиков официозом: берут названия в стиле «Федеральное агентство займов», «Госбюро микрокредитования», «Центр займов населению». К государству такие организации никакого отношения, конечно, не имеют, зато внушают пиетет. Кто не будет бояться задолжать такой уважаемой организации?

Наконец, на чувствах «займера» играют мошенники — об этом история про «турбораздолжнение». Обычно за таким предложением скрываются финансовые пирамиды: «раздалжнивающегося» просят привести друга, тот оплачивает программу на какое-то время вперед. Юристы призывают быть бдительными и, если уж возникла необходимость «финансово оздоровиться», обращаться к специалистам по банкротству физических лиц — это основной легальный способ не платить по кредитам.

Коллекторы

Теперь поговорим о людях, с которыми кредитоманы общаются чаще всего. Коллекторы существуют, чтобы заставить заемщика вернуть долг. Обычно они не аффилированы с банком или кредитной организацией. Схем передачи полномочий по взысканию несколько: банк может заключить договор с коллекторским агентством (тогда организация должна передать заемщику информацию о привлечении третьей стороны) или перепродать им долг (здесь клиента тоже нужно поставить в известность).

Коллекторы заработали свою репутацию вовсе не из-за эмпатии к должникам. Часто они выбирают не самые гуманные методы работы: психологическое давление, угрозы, звонки родственникам. «Кошмарили меня, конечно, жестко: рассылки моим родным ВКонтакте и по WhatsApp, два раза писали в подъезде, заявление в полицию, долбали голосовыми с угрозами. По всем родственникам прошлись и даже отцу звонили, благо он отправлял их далеко и надолго», — делится опытом общения с коллекторами подписчица «МФО и ДОЛЖНИК».

«Однажды мне позвонила с утра очередная какая-то тварина и начала е*** мозги, когда отдам долг, — продолжает Дмитрий. — По скрипту, ничего необычного, но я был в жутком состоянии, через слезы на вопрос, почему не плачу, ответил ей, что, видимо, я плохой человек. Она ответила участливым тоном: "Да нет, что вы, вы абсолютно не плохой! Когда вы нам заплатите, сможете снова кредитоваться"».

Но «должник» во всю стену в подъезде — удел новичков без фантазии, влюбленные в свое дело люди действуют иначе. В 2016 году красноярские коллекторы вызывали должникам такси до кладбища в одну сторону, в Краснодарском крае в 2019 году отправили гроб матери должника. Были изобретательны и с одним знакомым Дмитрия: прифотошопили его лицо в кадры из порнороликов, потом разослали друзьям и близким.

«Никаких причин разговаривать с операторами банка или коллекторами нет, трубки можно не брать 99% времени, — добавляет Дмитрий. — За два года кредитов ни один банк или МФО не зашел дальше писем. Рекомендую не принимать близко к сердцу разговоры с бесконечными старшими специалистами отделов взыскания и прочими: это беспомощная погань, чья задача — дестабилизировать ваше психическое состояние и заставить взять другой кредит, чтобы закрыть нынешний».

До 2017 года деятельность коллекторских агентств никак не регламентировалась, но потом правила все же установили: звонить должнику можно не чаще раза в день, запрещены ночные звонки, угрозы и вандализм. Периодически коллекторов думают вообще отменить из-за трудностей с регуляцией сферы. Последний раз в Госдуме это обсуждали в феврале, но, по-видимому, ни к чему не пришли.

Коллекторов можно игнорировать, часто это вполне законно (допустим, кредитор не известил клиента о привлечении третьей стороны). Способы поставить звонящих на место обыгрываются в интернет-пранках. Названия видео соответствующие: «Как напугать коллектора», «Алкаш позвонил, чтобы выбить долг», «Дико ГРУБЫЙ сотрудник банка позвонил».

Дмитрий резюмирует: «Отношения с кредитами — не брать. У людей тоже не брать. Жизнь в долг — это реальная зависимость, от нее нужно избавляться. Могу порекомендовать такой способ: если и брать, то немного и только у знакомых, отдавая больше, чем взял, если есть долг перед человеком помимо последнего. Никогда нельзя брать кредиты или микрокредиты на развлекуху, брать кредитные карты, если находишься в неопределенном финансовом состоянии».

Остаток кредитов Дмитрий, впрочем, отдавать не спешит — уезжает в другую страну. А что делать другим? Звучит главный со времен Николая Чернышевского вопрос. Ответ: наверное, держаться подальше от микрозаймов. Хотя с рецептами мяса к «Шашлычному» искушение велико. Но лучше его побороть.