Пайщики в бегах

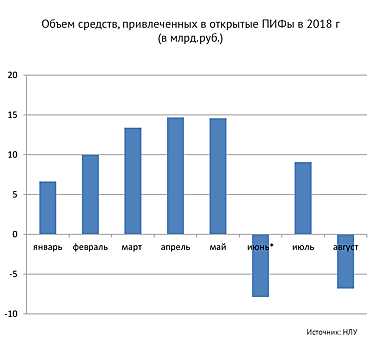

Падение фондовых индексов и отток иностранного капитала ударили по отрасли коллективных инвестиций. Инвесторы начали выводить деньги из паевых фондов. «Черный» август Август, пожалуй, можно назвать «черным» месяцем для российского фондового рынка. Доллар и евро подорожали примерно на 5 рублей, доходность гособлигаций поднялась на 0,86 процентного пункта, а индекс РТС за это время потерял около 7%. Из-за опасения санкций капитализация флагмана отечественного рынка — Сбербанка — снизилась на 730 млрд рублей. Некоторые финансисты воспользовались падением рынка, чтобы купить бумаги. Например, в конце августа заместитель председателя правления Сбербанка Анатолий Попов потратил на покупку акций своего банка около 10 млн рублей. Буквально через пару недель после этого стало известно, что другой топ-менеджер госбанка, Олег Ганеев, также купил крупный пакет акций Сбербанка, потратив на это около 20 млн рублей. С начала осени котировки банка уже выросли на 5,5%. Продуктовый виджет Однако инвесторы в паевые фонды, напротив, массово выводили деньги. Чуть ли не впервые за последние пару лет на рынке коллективных инвестиций наблюдался отток. За месяц управляющие лишились почти 7 млрд рублей. В том числе более 4 млрд рублей за август пайщики забрали из фондов облигаций. Эта стратегия была наиболее популярной в последнее время среди «частников». Например, в прошлом году они вложили в ПИФы облигаций 73 млрд рублей, а с начала этого — уже больше 60 млрд. Даже в апреле, когда российские фондовые индексы обрушились из-за новых американских санкций, инвесторы продолжали нести деньги в фонды. Например, в облигации они вложили больше 13 млрд рублей. В июне из ПИФов также наблюдался отток, однако тогда это было связано с тем, что пайщики закрывали позиции в фондах фондов, во все остальные типы открытых ПИФов был приток. По словам управляющего активами УК «Система Капитал» Антона Костина, пайщики выводят активы из фондов, поскольку ожидают дальнейшего ухудшения конъюнктуры финансовых рынков. «Внешние угрозы существенно перевешивают в целом неплохие макроэкономические показатели», — говорит он. Напомним, что на прошлой неделе в американском сенате вновь обсуждался вопрос о введении запрета на покупку российского госдолга. По данным ЦБ, доля нерезидентов в ОФЗ в сентябре сократилась до 26,6% (это минимум с декабря 2016 года), а французский банк Societe Generale предсказал обвал на рынке российских ОФЗ. Вопрос: что произойдет с российскими бондами в случае введения санкций? Большинство аналитиков сходятся на том, что возможный запрет на инвестиции в госбонды уже учтен в их ценах. Как, впрочем, и возможное повышение ключевой ставки ЦБ. По словам директора инвестиционного департамента УК «Атон-Менеджмент» Евгения Малыхина, введение санкций и на новый, и на старый госдолг маловероятно. Однако, говорит портфельный менеджер «Сбербанк управление активами» Дмитрий Постоленко, если санкции на новые выпуски ОФЗ все же введут, то на рынке может наблюдаться незначительный рост доходностей. «Но это будет краткосрочная реакция рынка. Для долгосрочных инвесторов текущие уровни облигаций выглядят привлекательными для покупки», — считает он. Фавориты и аутсайдеры Пайщики излишне эмоционально отреагировали на краткосрочную просадку, которая наблюдалась у многих открытых фондов. В среднем фонды российских облигаций потеряли около 1,5—2%. В аутсайдерах в августе оказался ПИФ «Атон — Фонд облигаций» (-4,66%), фонд «Альфа-Капитал Облигации плюс» за месяц потерял 2,2%. Среди фондов акций наибольшие убытки были у тех, кто вкладывал в бумаги банков, энергетику и потребительский сектор. А вот нефтегазовый сектор, металлургия и телекоммуникации принесли управляющим неплохую прибыль. Например, индекс нефти и газа Московской биржи в августе вырос почти на 7%. Лучший секторальный ПИФ «СТОИК — Нефть и газ» показал за это время 5,16%, бумаги «ВТБ Фонд нефтегазового сектора» прибавили в цене 4,85%. Последний фонд лидирует по доходности с начала года среди ПИФов, инвестирующих в российские акции. А вот фаворитами рынка в прошлом месяце стали фонды, инвестирующие в иностранные активы, которым помогла переоценка на валютном рынке. У фондов иностранных акций и облигаций в этом году, кажется, есть все шансы опять стать лидерами рынка коллективных инвестиций. В прошлом году они принесли пайщикам самый высокий доход — до 30—40%. В августе — сентябре этого года доходность фондов иностранных активов выше 10%, а с начала года — около 20—25%. В лидерах — фонд «Капиталъ Мировая индустрия спорта», доходность которого составила около 45%. Согласно отчетности, более 60% активов ПИФа вложено в компании по производству спортивной одежды и обуви. Впрочем, по словам начальника управления продаж и маркетинга УК «Райффайзен Капитал» Константина Кирпичева, сейчас управляющие не ожидают сильного ослабления рубля, так что покупка фондов иностранных инвестиций может не принести желаемого результата. Тем не менее он рекомендует диверсифицировать портфель вложений в ПИФы, размещая в фондах иностранных инвестиций примерно 25% средств. Если инвестор все же делает ставку на дальнейшую девальвацию рубля, то, по мнению Антона Костина, выгоднее просто купить доллары. Ведь доходность ПИФов, независимо от состава их инвестиционного портфеля, учитывается в рублях, и в случае вывода средств со счета управляющая компания (как налоговый агент) взыщет причитающиеся 13%. Уходить или остаться? В сентябре картина на фондовом рынке несколько изменилась. Основные страхи инвесторов — отключение госбанков от расчетов в долларах и новые санкции против российских компаний — отошли в сторону. Немного стабилизировалась ситуация и на развивающихся рынках. После решения турецкого ЦБ поднять ключевую ставку с 17,75% до 24% курс лиры начал укрепляться. Сейчас доллар к турецкой валюте стоит на 7% дешевле, чем месяц назад. Вслед за этим неожиданно для рынка поднял ставку и российский ЦБ. Это вкупе с сообщением о продлении эмбарго на покупку валюты до конца года поддержало рынок. С начала месяца индекс Мосбиржи поднялся на 1,9%, достигнув 18 сентября очередного исторического максимума, индекс РТС вырос на 2,17%. Доходность по ОФЗ опустилась ниже 9%, хотя по-прежнему держится на достаточно высоких уровнях. В результате Минфин снова отказался от аукциона, объяснив это необходимостью оказать «содействие процессу стабилизации ситуации на долговом рынке». Активы открытых паевых фондов за две первых недели сентября снизились на 800 млн рублей, причем в основном это коснулось фондов облигаций, потери которых составили 3,4 млрд рублей, свидетельствуют данные Национальной лиги управляющих. При этом в фонды акций, напротив, был приток. Интересно, что после того, как ЦБ повысил ставку, в ряде ПИФов опять начали фиксировать притоки. Управляющие рекомендуют инвесторам сохранять спокойствие и не спешить фиксировать убытки. Ведь пока ничего драматичного на рынке не случилось. Даже при самом пессимистичном сценарии санкции США не смогут обрушить наш долговой рынок. В крайнем случае, ЦБ и Минфин предоставят ликвидность банкам, а уже те выкупят ОФЗ с рынка. К тому же высокие цены на нефть оказывают серьезную поддержку российскому бюджету, рублю и фондовому рынку, указывает Константин Кирпичев. Что советуют управляющие? Константин Кирпичев: «Мы рекомендуем инвесторам оставить накопления в фондах облигаций. По уровню потенциальной доходности рынок вернулся к ситуации первой половины 2017 года, и это делает инвестиции в облигации очень интересными. При стабилизации ситуации и снижении доходности на 1% в следующем году доходность фондов облигаций может составить около 8%». Дмитрий Дорофев: «Необходимо диверсифицировать вложения и вкладывать средства как в российские локальные облигации и акции, так и в иностранные. Развивающиеся рынки с начала года находились под давлением. Поэтому текущая конъюнктура позволяет сформировать крайне привлекательные портфели с точки зрения соотношения риск/доход для инвестора с любым риск-профилем». Евгений Малыхин: «В долгосрочной перспективе мне больше нравятся фонды акций, потому что они демонстрируют большую доходность. Общая рекомендация: в моменты, близкие к апогеям кризисов (когда фондовые индексы теряют более 40% со своей вершины), увеличивайте доли фондов акций и сокращайте доли фондов облигаций. Возвращаться к регулярной пропорции портфеля можно после цикла роста в течение 5—10 лет». Альберт КОШКАРОВ, Banki.ru