Топ-10 легендарных инвесторов

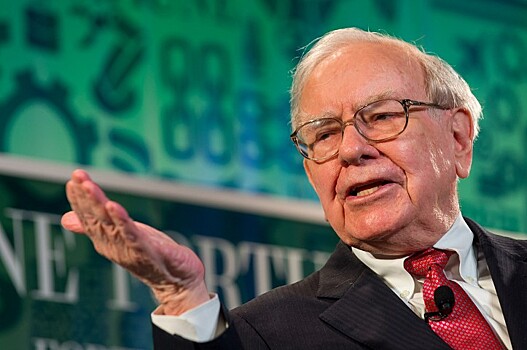

Москва, 28 августа - "Вести.Экономика". Как и в любой сфере нашей жизни, в финансовом секторе есть свои звезды, на которых принято равняться и с которых принято брать пример. С самых ранних этапов развития предпринимательства и инвестирования, множество мужчин и женщин пытались добиться успеха в этом деле, однако с разной степенью успешности. Конечно, вряд ли среднестатистическому человеку удастся повторить успех гуру инвестирования. Однако мы можем в чем-то опираться на их опыт. Ниже мы расскажем о 10 легендарных инвесторах, которые со временем стали примером для подражания. Билл Гросс Фото:Fortune Возраст: 74 Основатель PIMCO Активы под управлением: $1.75 трлн В 1962 году Гросс получил стипендию от Университета Дьюка, который окончил в 1966 году бакалавром психологии. Свой первоначальный капитал сколотил на игре в блэкджек в Лас-Вегасе. Затем в 1971 году получил степень MBA в управленческой бизнес-школе Калифорнийского университета в Лос-Анджелесе. С 1971 года аналитик Pacific Mutual Life Insurance Co. Тогда же на протяжении ближайших нескольких лет получил Chartered Financial Analyst. Сооснователь и до 27 сентября 2014 один из руководителей Pimco, образованной в 1971 году. Миллиардер, его состояние оценивается в $2,3 млрд. Билл Гросс известен тем, что ратует за инвестирование в реальную экономику против «зомби-корпораций». Он полагает, что инвестиции должны приносить чувство удовлетворения как с этической точки зрения, так и с финансовой. Он также делает акцент на диверсификации инвестиций. Кроме того, он ратует за глубокие и тщательные исследования, а также за то, чтобы держать часть денег наличными на стороне. Питер Литч Фото:World Top Investors Возраст: 74 Управляющий Fidelity Investments Активы под управлением: $2.4 трлн В 1963 году в возрасте 19 лет Питер Линч купил свои первые акции — это были акции компании грузовых авиаперевозок Flying Tigers Airlines. Он заплатил по $7 за акцию, через год цена составила $32,75. Вложения в эту компанию позволили Линчу впоследствии оплатить MBA в Уортонской школе бизнеса Пенсильванского университета. В 1969 году был принят в Fidelity Investments. В 1974 году его повысили до должности директора исследовательского отдела фонда Fidelity. В 1977 году — назначили руководителем фонда Magellan. С 1977 по 1990 год, когда Питер Линч возглавлял фонд, его доходность составила 29,2 % годовых, объем активов увеличился с $ 18 млн до $ 14 млрд, что превратило Magellan в самый крупный фонд в мире. В возрасте 46 лет Питер Линч отошёл от дел и занялся благотворительностью. Инвестор известен своей фразой «Инвестируйте в то, о чем вы знаете». Уоррен Баффет Возраст: 87 Глава Berkshire Hathaway Активы под управлением: $702.1 млрд Баффет - крупнейший в мире и один из наиболее известных инвесторов, состояние которого на март 2018 года оценивается в 100,1 млрд долларов. Уоррен Баффетт является одним из самых богатых людей в мире и вторым по размеру состояния жителем США. Известен под прозвищами «Провидец», «Волшебник из Омахи», «Оракул из Омахи». Крупнейший благотворитель в истории человечества. В 11 лет Уоррен впервые попробовал себя на бирже. Вместе со своей сестрой Дорис он купил три привилегированные акции Cities Service по $38,25 за штуку. Сначала их цена опустилась до $27, потом поднялась до $40 и Баффетт продал их, чтобы получить прибыль в $5 долларов. Первоначальный капитал в $10 тыс. Уоррен заработал, осуществив удачную деловую идею — автоматы для пинбола в парикмахерских. В 1965 году Баффетт купил контрольный пакет акций производящей текстиль компании Berkshire Hathaway, которая стала его основной инвестиционной компанией на все последующие годы. В 1976 году Баффетт купил «National Indemnity Co», потом GEICO, выложив за покупку $8,6 млн и $17 млн. В период биржевого кризиса 1973 года приобрёл за $11 млн акции газеты «Вашингтон Пост». В феврале 2018 года инвесткомпания Уоррена Баффетта Berkshire Hathaway совершила сразу несколько крупных покупок. Было приобретено 18,9 млн акций израильской фармацевтической компании Teva на $358 млн и 31,2 млн акций Apple. При этом инвесткомпания практически полностью избавилась от акций IBM, сократив их с 37 млн до 2 млн. Ученики Баффета обращают внимание на баланс компании и другие показатели, которые имеют значение при принятии решения о том, стоит ли инвестировать в ту или иную компанию. Джон Богл Возраст: 89 Основатель The Vanguard Group Активы под управлением: $5.1 трлн Джон Богл - американский предприниматель, известный инвестор, основатель и бывший генеральный директор The Vanguard Group — крупнейшей инвестиционной компании в мире. Автор бестселлера «Взаимные фонды с точки зрения здравого смысла. Новые императивы для разумного инвестора». Богл учился в частной школе-интернате Академии Блэр на полной стипендии, в 1951 году получил степень бакалавра в Принстонском университете, посещал вечерние и воскресные занятия в Университете Пенсильвании. Дипломная работа Богла «Экономическая роль инвестиционной компании», в которой он описал принципы деятельности недавно возникших взаимных фондов, повлияла на целую отрасль, изменив подход к инвестированию. В 1974 году Богл основал компанию The Vanguard Group. Под его руководством она стала крупнейшей управляющей компанией в мире. В книге «Взаимные фонды с точки зрения здравого смысла» Джон Богл сформулировал основные правила инвестирования на рынке коллективных инвестиций: - Выбирайте фонды с низкими издержками. - Относитесь осторожно к дополнительным расходам, которые вызваны полученным советом. - Не переоценивайте показатели фонда в прошлом. - Используйте показатели фонда за прошедший период, чтобы оценить стабильность и риск. - Опасайтесь звезд (имеются в виду управляющие фондами). - Остерегайтесь крупных фондов. - Не владейте слишком большим числом фондов. - Купите портфель фонда и удерживайте его. Билл Миллер Фото:Fortune Возраст: 68 Бывший глава по инвестиционной политике в Legg Mason Capital Managemen Активы под управлением: $752.3 млрд Билл Миллер – портфельный менеджер в фонде Legg Mason Value Trust, в котором под его руководством была зафиксирована одна из самых длительных "беспроигрышных серий" в истории взаимных фондов. С 1991 по 2005 год общая доходность фонда превышала Индекс S&P 500 15 лет подряд. Билл Миллер называет себя стоимостным инвестором, однако его определение стоимостного инвестирования приводит в некоторое замешательство традиционных стоимостных инвесторов. Миллер считает, что любая акция может быть недооцененной, если она торгуется со скидкой относительно внутренней стоимости. Индивидуальные инвесторы могут научиться у Миллера применению этого инвестиционного принципа, который, как он утверждает, стал основой для пятнадцатилетнего рекорда по превышению базовых показателей фондом Legg Mason Value Trust. Хуэй Ка Янь Фото:YouTube Возраст: 59 Основатель Evergrande Real Estate Group Активы под управлением: $275 млрд У доктора Хуэя за плечами более четверти века опыта в инвестициях в недвижимость, строительстве и управлении предприятиями. Он возглавляет еще и список самых щедрых китайских филантропов, пожертвовав 62 миллиона долларов на благотворительность в 2011 году. Помимо 'Evergrande Real Estate Group Limited', крупнейшего игрока на рынке недвижимости провинции Гуандун, Хуэй Ка Янь владеет футбольной командой и киностудией. Он получил огромную прибыль за счет инвестиций в строительные проекты жилой и офисной недвижимости. В прошлом году он стал самым богатым человеком Китая, а стоимость акций его компании выросла на 469%. Бенджамин Грэм Фото:World Top Investors Годы жизни: 1894-1976 Основатель Graham-Newman Partnership Грэм — известный американский экономист и профессиональный инвестор. Его часто называют отцом стоимостного инвестирования. Его карьера началась с должности посыльного в брокерской фирме Newburger, Henderson & Loeb. За 12 долларов в неделю. Помимо прямых обязанностей посыльного, он должен был отмечать курсы облигаций и акций на котировочной доске. К 1919 году заработная плата Грэма составляла 600 тысяч долларов. В 1926 году Бенджамин вместе с Джеромом Ньюменом организовали инвестиционное товарищество. Именно эта фирма тридцать лет спустя наняла на работу Уоррена Баффетта. В 1928—1956 годах, занимаясь делами компании Graham-Newman, Грэм одновременно преподавал курс «Финансы» в Колумбийском университете. Грэм призывал инвестиционное сообщество провести фундаментальное различие между инвестициями и спекуляциями. Инвестицию он определял как операцию, основанную на тщательном анализе фактов, перспектив, безопасности вложенных средств и достаточном доходе. Всё остальное признавалось спекуляцией. Он рекомендовал инвесторам концентрировать свои усилия на анализе финансового состояния компаний. Когда акции компании продаются на рынке по ценам ниже их внутренней стоимости, существует, так называемый, запас надёжности, что делает их привлекательными для инвестиции. Карл Айкан Фото:Fortune Возраст: 82 Основатель Icahn Enterprises Активы под управлением: $33.3 млрд Карл Айкан - американский предприниматель, финансист и корпоративный рейдер, состояние которого на 2014 год оценивалось в 24.5 млрд долл. США. Айкан пришёл на Уолл-Стрит в 1961 году стажёром в фирму Dreyfus & Company. После нескольких лет работы на Уолл-стрит открыл собственную брокерскую компанию. Как и многие другие в 1980-х годах, он начал делать своё многомиллиардное состояние с помощью мусорных облигаций финансиста Майкла Милкена. Айкан считается одним из первых, кто начал специализироваться на гринмейле, сам же он именует себя инвестором-активистом и защитником интересов акционеров. В 2004 году основал хедж-фонд Icahn Capital, в 2011 году закрыл его для посторонних инвесторов и вернул деньги своим клиентам. В прошлом году Айкан занимал 26 место среди самых богатых людей по версии Forbes. Избранный президент США Дональд Трамп в декабре 2016 выдвинул Карла Айкана на пост специального советника президента по вопросам, касающимся реформы регулирования бизнеса. Чарльз Мангер Фото:Business Insider Возраст: 94 Вице-председатель совета директоров в Berkshire Hathaway Активы под управлением: $702.1 млрд Чарльз Мангер — американский адвокат, известный экономист и профессиональный инвестор. В рейтинге журнала Forbes в 2015 году его состояние оценивается в $1,3 млрд. Он инвестировал преимущественно в акции, котировавшиеся на бирже с большим дисконтом к их «справедливой стоимости». С 1962 по 1975 год товарищество Мангера давало 19,8 % в год, что практически в четыре раза превышало показатели по рынку. В 1976 году состоялось слияние Berkshire и Blue Chip Stamps, где Мангер занял пост вице-председателя совета директоров. В настоящее время Чарльз Мангер продолжает занимать пост вице-председателя совета директоров компании Berkshire Hathaway. С самого начала Мангер полностью признавал ценность компаний с хорошими качественными характеристиками и считал целесообразным платить за такие компании справедливую цену. Джеральдин Вайсс Фото:The Globe and Mail Возраст: 92 Основатель Investment Quality Trends Джеральдин Вайсс – одна из первых женщин, сделавших себе имя в области финансов, и доказавших, что женщины могут быть успешными инвесторами. Она решила начать выпуск собственного инвестиционного бюллетеня в 1966 году, когда ей было 40 лет, и публиковала его в течение 37 лет, пока не ушла на пенсию в 2003 году. Вайсс разработала две успешные стратегии для трейдинга, которыми сегодня пользуются во всем мире. Стратегия распределения акций с ориентацией на дивиденды, которую предлагала своим клиентам Вайс, опередила другие стратегии и достигла высокого уровня доходности даже на «медвежьих» рынках.