Что такое кредит: виды, какой выбрать, как оформить

В этой статье разберём, какой кредит выбрать в зависимости от ваших потребностей, как проходит процесс оформления, какие преимущества и риски связаны с кредитованием и как эффективно управлять кредитной историей.

Что такое кредит

Кредит представляет собой финансовый продукт, позволяющий заемщикам получать средства от банков под проценты с условием последующего возврата.

Размер процентной ставки по кредиту зависит от ключевой ставки Банка России: рост этой ставки делает кредиты менее доступными, тогда как её снижение ведет к уменьшению ставок на новые займы. Подробная информация о ключевой ставке доступна в соответствующем материале. Подробнее о ключевой ставке можно прочитать в материале.

Кредит является важным элементом экономики. Он стимулирует потребительский спрос и предпринимательскую активность, особенно в периоды экономического спада. Управление кредитами считается эффективным, когда наличие задолженности способствует улучшению качества жизни заемщика. Чтобы минимизировать затраты на обслуживание кредита, необходимо использовать грейс-периоды по кредитным картам, пользоваться льготными кредитами и рассрочками.

Значение кредита в современной экономике

Кредит играет важную роль в экономике: стимулирует спрос и деловую активность в периоды спада, обеспечивает предприятиям доступ к капиталу для расширения производства.

Разнообразие банковских продуктов позволяет выбрать оптимальное решение для каждой жизненной ситуации.

Эффективное управление кредитами — это процесс, при котором наличие кредитов улучшает качество жизни заёмщика, а не ухудшает её. Целесообразно, там, где это возможно, использовать беспроцентный (грейс) период по кредитным картам, пользоваться льготными кредитами и рассрочками. В любом случае платежи должны быть комфортными для заёмщика.

Юрий ЭйдиновДиректор департамента розничного бизнеса «Цифра банк»

Типы кредитов

Потребительские кредиты

Потребительские кредиты предназначены для физических лиц и делятся на целевые и нецелевые. Целевые потребительские займы предназначены для покупки конкретных товаров или услуг, таких как автомобили или бытовая техника. Нецелевые кредиты выдаются на любые нужды заёмщика без уточнения конкретной цели.

Ипотечные кредиты

Ипотечные кредиты выдаются банком под залог недвижимого имущества. Такой кредит рассчитан на более длительный срок и отличается более низкими процентными ставками. Процесс его оформления сложнее, а требования к потенциальным клиентам выше.

Кредиты для бизнеса

Делятся на краткосрочные и долгосрочные. Краткосрочные кредиты предназначены для покрытия временных финансовых потребностей, таких как закупка сырья, аренда площадей, выплата заработной платы и др.

Долгосрочные кредиты используются для крупных инвестиций: открытия новой производственной площадки, запуска новой продуктовой линейки или покупки оборудования.

Образовательные кредиты

Предоставляется для финансирования расходов на обучение в вузах, колледжах или других образовательных учреждениях. Также могут выдаваться для сопутствующих расходов, например проживания и учебных материалов.

Образовательные кредиты часто предполагают льготные условия: более низкие процентные ставки и возможность отсрочки платежей до окончания учебы.

Кредитные карты

Кредитные карты дают их владельцам возможность расходовать кредитные средства в рамках определенного лимита на покупки. Как правило, если долг погашается в течение льготного срока, проценты не взимаются.

Автокредиты

Автокредит — заём с целью покупки автомобиля, где сам автомобиль выступает в качестве залога. Обычно требует внесения первоначального взноса на покупку из собственных средств. Сроки погашения автокредита в среднем составляют от двух до семи лет.

Кто и на каких условиях может получить льготный автокредит

Как оформить кредит

Подача заявки

Вы выбираете банк и подаёте заявку на получение кредита. Оформить её можно как в офисе кредитной организации, так и онлайн — через сайт или мобильное приложение банка.

В заявке вы указываете личные данные: имя, адрес, контактную информацию, место работы, а также сведения о доходах (справку о доходах по форме 2-НДФЛ или по форме банка) и текущих финансовых обязательствах. От размера дохода и текущих расходов будет зависеть, какую сумму вам одобрят.

Важно:

Платежи по кредитам не должны превышать 30% вашего ежемесячного дохода. Если доходы нерегулярные, то оцените, на какой доход вы точно можете рассчитывать, какие обязательные платежи у вас есть (продукты питания, ЖКХ, кружки детей и т. п.), сможете ли вы в таком случае справиться с платежом.

Юрий ЭйдиновДиректор департамента розничного бизнеса «Цифра банк»

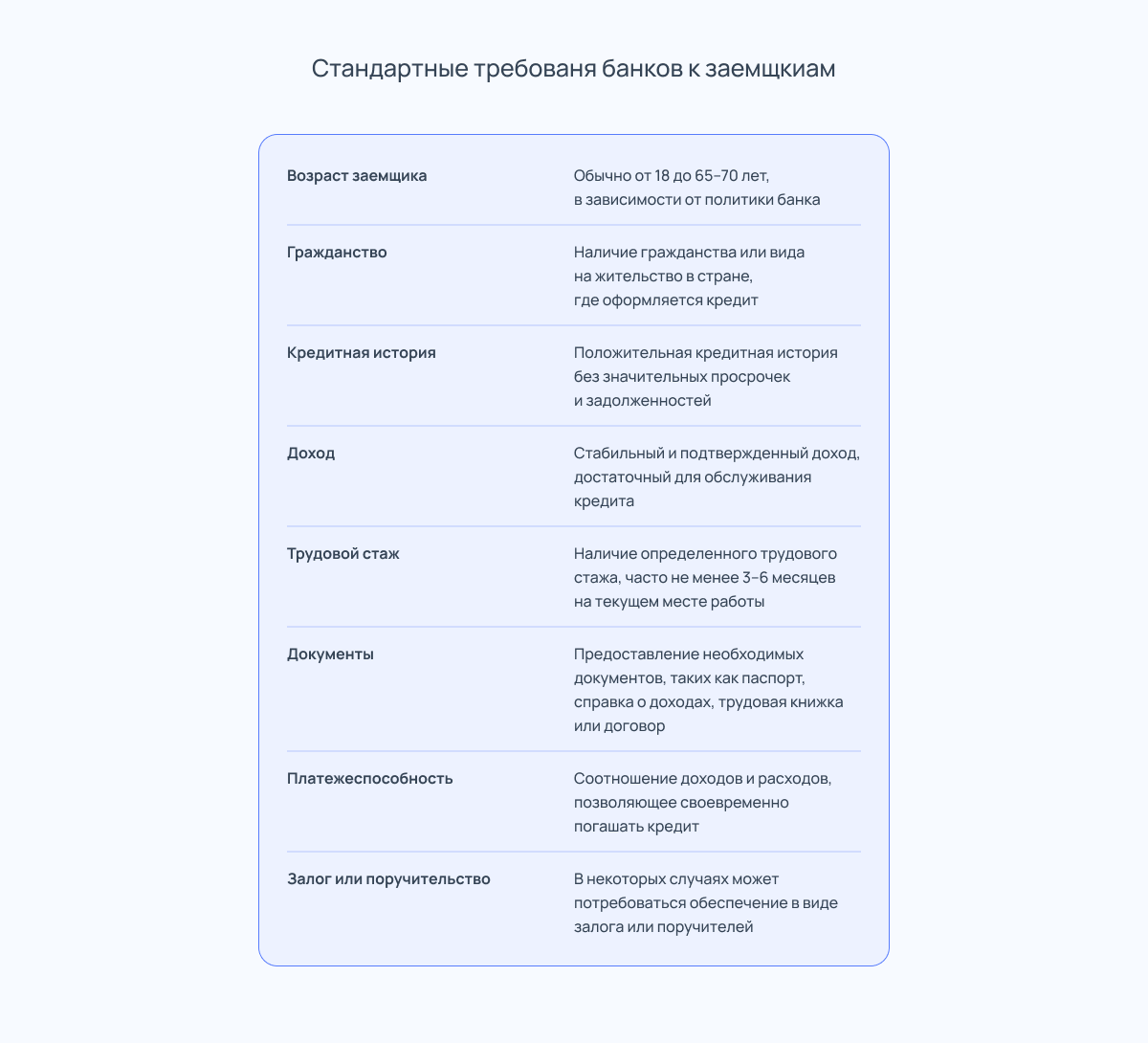

Кредитный скоринг

Этот процесс включает анализ кредитной истории заёмщика: то, как он управлял своими кредитами в прошлом, своевременность платежей и наличие просрочек.

Официально кредиты в России могут брать правоспособные лица (то есть с 18 лет), при этом верхняя граница не установлена.

Например, ВТБ выдаёт займы на сумму свыше 100 тыс. рублей только клиентам, чей возраст превышает 23 года. У банка также существует верхний предел для получения кредита: на момент погашения задолженности клиент ВТБ должен быть моложе 75 лет.

На основе кредитной истории банк присваивает заёмщику кредитный рейтинг (скоринг). Исходя него, он принимает решение о выдаче кредита и предлагаемые условия.

Чтобы узнать свою кредитную историю и убедиться в отсутствии ошибок, обратитесь в бюро кредитных историй (Национальное бюро кредитных историй (НБКИ), «Эквифакс», Объединённое кредитное бюро) или через личный кабинет в банке.

Плохая кредитная история затруднит получение новых кредитов или сделает их условия менее выгодными.

Для исправления кредитной истории рекомендуется регулярно без просрочек совершать платежи по действующим кредитным картам. Также стоит попробовать оформить кредит или рассрочку на недорогой товар в магазине и аккуратно, не допуская просрочек, расплатиться за приобретение.

Юрий ЭйдиновДиректор департамента розничного бизнеса «Цифра банк»

Чтобы не испортить кредитную историю, независимый финансовый советник Иван Капустянский рекомендует:

- Своевременно погашать кредит, кредитные карты, ипотеку без пропусков. Если возникают трудности с платежами, стоит сразу обратиться в банк для реструктуризации долга или пролонгации срока.

- Закрывать просроченные задолженности как можно скорее. Даже если кредит уже закрыт, его просрочка может влиять на рейтинг несколько лет, но погашение долгов смягчит этот негативный эффект.

- Использовать кредитные карты. Они полезны для повышения рейтинга, если не превышать лимит и погашать долг в срок и в полном объёме, чтобы избежать начисления процентов.

- Держать открытыми старые кредитные счета. Чем старше активные счета, тем лучше для рейтинга.

- Разнообразить кредитный портфель: ипотека, автокредит, потребительские кредиты.

- Ограничить частые запросы на кредиты. Каждая заявка на новый кредит отражается в кредитной истории и может временно снизить рейтинг.

- Использовать микрозаймы или небольшие кредиты, чтобы их было можно быстро погасить. Это создаст положительную запись в кредитной истории.

- Погасить или урегулировать старые долги. Даже частичное урегулирование позитивно отразится на рейтинге.

- Поддерживать стабильный уровень дохода и занятости. Особенно на одном месте работы. Это говорит о финансовой надёжности.

- Использовать дополнительные продукты, предлагаемые банками. Например, сберегательные программы с увеличением кредитного лимита.

Одобрение и условия кредита

Если кредитный скоринг показывает, что вы надёжный заёмщик, банк принимает решение об одобрении кредита. На этом этапе банки предлагают вам условия кредита: сумму и срок погашения, процентную ставку и график платежей. После согласования всех условий вы ставите подпись в кредитном договоре и кредитные средства становятся доступными для использования.

В чём преимущества кредитования

Финансовая поддержка

Неожиданные расходы, такие как медицинские счета или ремонт жилья, могут возникнуть в любой момент. Кредит позволяет оперативно решить эти проблемы.

Возможность крупных покупок

Кредитование позволяет распределить крупные расходы (на автомобиль, недвижимость или образование) на длительный период. Это сделает расходы управляемыми, а дорогостоящие товары и услуги доступными.

Построение кредитной истории

Регулярные и своевременные выплаты по кредитам демонстрируют финансовую дисциплину и надёжность. Это облегчит получение кредитов в будущем на более выгодных условиях.

Важно:

Помимо банков, кредитной историей могут интересоваться:

- Страховые компании: для оценки финансовой устойчивости клиента и предотвращения возможного мошенничества с его стороны.

- Сервисы каршеринга: чтобы определить надёжность клиента и принять решение о предоставлении ему услуг.

- Потенциальные работодатели: чтобы проверить уровень ответственности и дисциплины кандидатов, особенно на должности, связанные с финансами и важными решениями.

Как оформить кредитный договор, и что в нём должно быть прописано

Риски кредитования

Кредитование связано с рисками, которые необходимо учитывать.

Переплата по процентам

Высокие процентные ставки способны существенно повысить итоговые траты, особенно при долгосрочном кредитовании. Чтобы узнать объём переплаты, можно воспользоваться кредитным калькулятором.

Риск просрочки платежей

Если заёмщик не внесёт очередной платёж, ему начислят штрафы и пени. Это увеличит общую сумму долга.

Чтобы кредит не превратился из полезного инструмента в долговую ловушку, Капустянский рекомендует:

- Иметь финансовую подушку безопасности на три-шесть месяцев регулярных расходов.

- Следить, чтобы общий ежемесячный платёж по долгам не превышал 30–40% доходов.

- Планировать погашение заранее.

- Оценивать процентные ставки и условия кредита.

- Искать способы улучшить условия по кредитам.

Например, можно воспользоваться рефинансированием или консолидацией, если есть несколько кредитов, чтобы оптимизировать условия, чаще всего для снижения процентной ставки.

Десять выгодных кредитных карт на ноябрь 2024 года

Коротко:

Кредит — это удобный финансовый инструмент, позволяющий совершать дорогостоящие покупки, не откладывая их.

Существуют различные типы кредитов: потребительские, ипотечные, бизнес-кредиты, образовательные, кредитные карты и автокредиты.

Чтобы минимизировать риски и избежать просрочек, важно придерживаться правил управления кредитами: иметь финансовую подушку, следить за уровнем долговой нагрузки и искать способы улучшения условий по кредитам.