Как работает программа долгосрочных сбережений

Государственная программа долгосрочных сбережений, или ПДС, заработала в России с 1 января 2024 года. По данным Минфина, к июлю 2025-го её участниками стали уже 5,5 миллиона граждан, а объём вложений превысил 400 миллиардов рублей. Рассказываем о преимуществах и ограничениях ПДС.

Что такое ПДС

Программа долгосрочных сбережений (ПДС) — накопительный продукт, с помощью которого государство стимулирует россиян откладывать деньги на отдалённую перспективу. Его суть заключается в том, что вы делаете добровольные взносы негосударственному пенсионному фонду (НПФ), государство добавляет к ним свою часть и даёт вам право на налоговый вычет.

НПФ инвестирует эти средства в консервативные инструменты, обеспечивая их сохранность. На общих основаниях воспользоваться деньгами можно через 15 лет, хотя есть условия, когда можно сделать это раньше.

Вступить в программу могут граждане России старше 18 лет. Для этого нужно заключить договор с одним из НПФ, входящим в список операторов программы.

Основной принцип работы ПДС:

- Участник программы делает взносы.

- Государство 10 лет дополнительно финансирует накопления.

- НПФ под контролем государства инвестирует эти средства, обеспечивая безубыточность вложений.

- Выплаты начинаются по истечении 15 лет действия договора или при достижении вкладчиком возраста 55 лет для женщин и 60 лет для мужчин.

Пополнение и софинансирование счёта ПДС

Когда и в каком объёме пополнять счёт ПДС — ваш выбор. Требований к размеру и периодичности взносов нет. Но для получения софинансирования от государства минимальный платёж составляет 2 тысячи рублей в год.

Максимальный размер взносов не ограничен. Но государство будет ежегодно добавлять к ним не более 36 тысяч рублей. Сейчас софинансирование рассчитано на 10 лет с момента первого взноса, то есть максимальный его размер за десять лет составит 360 тысяч рублей. При этом неважно, сколько счетов ПДС вы открыли.

Вы также можете перевести в программу накопительную часть пенсии, сформированную за счёт отчислений с зарплаты в 2002–2014 годах и сейчас замороженную. Это возможно при условии, что ваши пенсионные накопления хранятся в фонде, работающем в системе обязательного пенсионного страхования. Это следует уточнить в реестре таких фондов. Для перевода нужно подать заявление через портал «Госуслуги» или лично при обращении в фонд.

Если вы подадите заявление до 1 декабря текущего года, деньги поступят в ПДС на следующий год. Если вы направите его позднее этой даты, деньги в программу переведут лишь спустя один календарный год.

Например, вы подали заявку на перевод пенсионных накоплений 2 декабря 2025 года. В таком случае они поступят на счёт ПДС только в 2027 году.

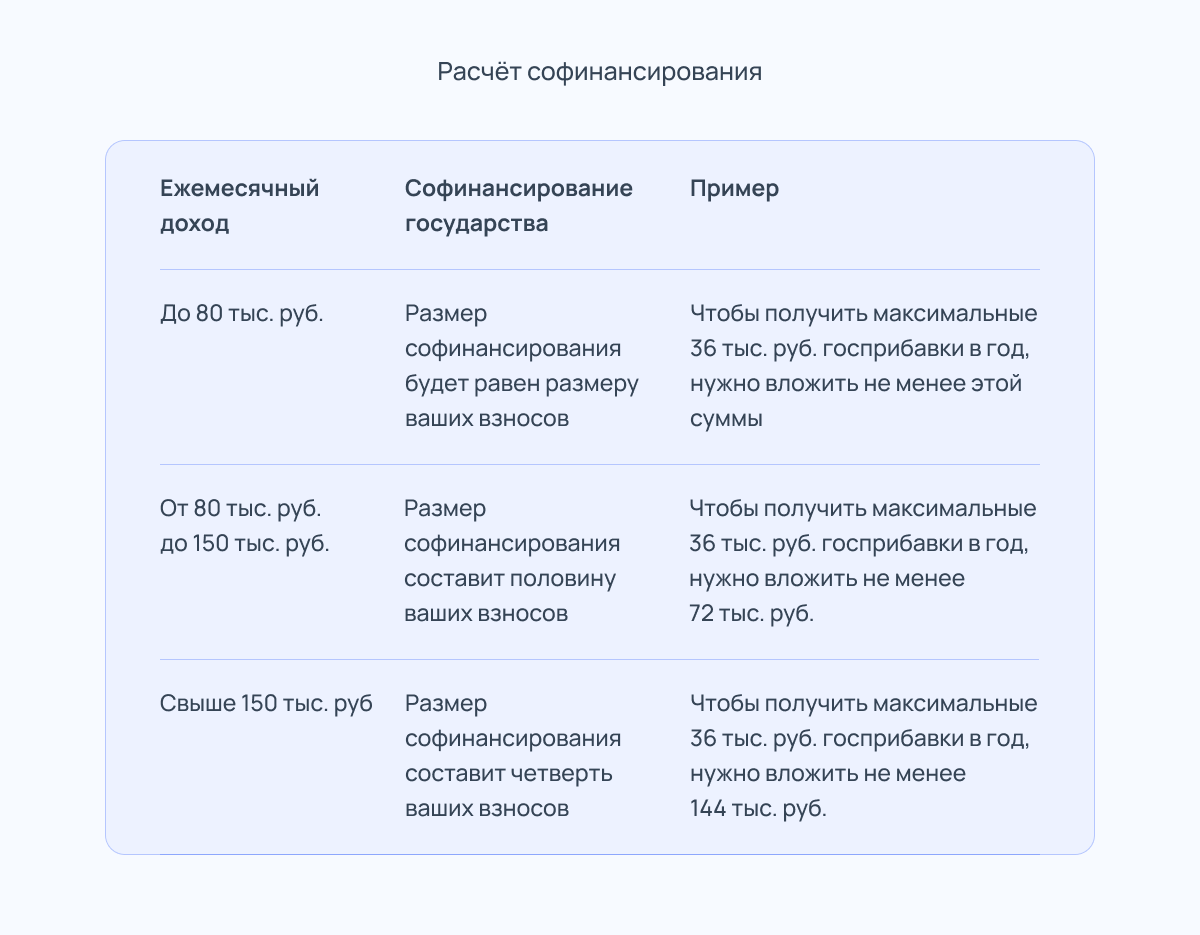

Софинансирование со стороны государства зависит от уровня доходов участника программы. Чем больше ваш доход, тем меньше коэффициент государственной прибавки.

Как и куда вкладываются деньги со счёта ПДС

НПФ управляют средствами участников программы самостоятельно или через управляющие компании, то есть без вашего прямого участия. Своим клиентам они предлагают разные по структуре и доходности инвестиционные портфели. В них входят облигации федерального займа (ОФЗ), акции и другие ценные бумаги. При этом в высокорискованные инструменты НПФ не может вкладывать больше 10% от суммы на вашем счёте, так как обязан обеспечивать безубыточность инвестиций.

Пропорции, в которых инвестируются деньги участников программы, каждый НПФ прописывает в своей инвестиционной стратегии. Этой информации нет в открытом доступе, ознакомиться с ней можно при заключении договора или при личном обращении в компанию. Прежде чем выбрать фонд, вы можете оценить его эффективность.

Для обеспечения финансовой устойчивости НПФ обязаны соблюдать нормативы Банка России.

НПФ должны иметь собственные средства (капитал) не меньше установленного размера, а для проверки своей устойчивости к внешним рискам НПФ должны не реже одного раза в квартал проходить стресс-тестирование по сценариям и методологии, которые устанавливает Банк России, — говорится на сайте Банка России.

Если инвестиции фонда окажутся неудачными и НПФ не получит прибыль, ему придётся покрыть потери всех своих клиентов из собственных средств.

Рассчитать потенциальную прибыль от вложений по программе долгосрочных сбережений можно с помощью калькулятора на сайте СберПНФ.

Когда и как получать выплаты

Выплаты в рамках ПДС можно получить при достижении возраста 55 лет для женщин и 60 лет для мужчин или через 15 лет после начала действия договора.

При выполнении одного из этих требований вы можете претендовать на три вида выплат по ПДС:

Пожизненная ежемесячная выплата. Для её расчёта НПФ использует показатель ожидаемой продолжительности жизни в России. Каждый фонд определяет её самостоятельно на основе официальных статистических данных.

По нашему предположению, посчитать выплаты можно следующим образом: по среднему прогнозу Росстата, в 2025 году ожидаемая продолжительность жизни в РФ составляет 73 года. Если вам 60 лет на момент начала выплат, то ваши накопления были бы разделены на равнозначные ежемесячные выплаты в течение 13 лет, или:

(73–60)*12 месяцев = 156 месяцев.

Срочная периодическая выплата. Все накопления разделяют на ежемесячные выплаты, поступающие в течение установленного вами периода. Минимальный срок — десять лет.

Если вы накопили 5 миллионов рублей по ПДС и выбрали такой тип выплаты, то эту сумму распределят на 120 равных частей, ежемесячная выплата составит чуть более 41 тысячи рублей.

Единовременная выплата. Она назначается, если денег на счёте недостаточно для пожизненной ежемесячной выплаты в размере 10 и более процентов от прожиточного минимума пенсионера. Учитывайте, что такая выплата может назначаться только по истечении 15 лет с даты заключения договора ПДС. Условие о возрасте в этом случае не работает.

НПФ не гарантирует такой тип выплаты и решает это индивидуально с каждым участником программы долгосрочных сбережений.

Вы можете получать выплаты досрочно без потери каких-либо льгот в особых случаях: при необходимости дорогостоящего лечения (перечень болезней) или потере кормильца. В таком случае счёт не закрывается, и позже его можно будет пополнить снова.

Если вы решите вывести деньги досрочно без уважительной причины, то в большинстве случаев (но не всегда) получите обратно только свои взносы за весь период. В терминологии ПДС это называется выкупной суммой.

Деньги от государства, накопительная пенсия и доход от инвестиций останутся на счёте ПДС до тех пор, пока вы не получите право забрать их по возрасту или по истечении 15 лет с даты заключения договора.

В настоящий момент по договорам ПДС не предусмотрен период охлаждения, когда можно их расторгнуть и полностью вернуть деньги без последствий. Но НПФ часто сами устанавливают такой срок — не менее 14 дней с момента заключения договора.

Что будет при банкротстве НПФ

В случае банкротства негосударственного фонда Агентство по страхованию вкладов гарантирует сохранность личных взносов участников программы, доплат от государства и доходов от инвестиций до 2,8 миллиона рублей. Это касается каждого отдельно открытого счёта по ПДС. Такой подход выгодно отличает программу от ИИС и банковских вкладов, где средства застрахованы на 1,4 миллиона рублей, сказал «Рамблеру» старший инвестиционный советник сервиса Газпромбанк Инвестиции Давид Григорьев.

Гарантийное возмещение по требованию гражданина выплачивается на его банковский счёт или переводится в другой НПФ на счёт ПДС.

Если гражданину на момент банкротства НПФ уже назначены периодические выплаты по договору долгосрочных сбережений, то их продолжит выплачивать другой НПФ, который выберет Агентство по страхованию вкладов.

Налогообложение ПДС и налоговый вычет по программе

Вопрос налогообложения встаёт перед участниками программы в момент, когда они начинают получать выплаты. В большинстве случае они не облагаются НДФЛ.

Уплатить налог придётся, только если ваш инвестдоход превышает два лимита:

- Если вы получили более 30 миллионов рублей за один год по всем открытым договорам ПДС.

- Если вы заработали свыше 30 миллионов рублей по одному счёту ПДС за всё время выплат по программе.

НДФЛ в таком случае облагается сумма, превышающая лимит.

При выходе из ПДС раньше срока вам также придётся уплатить НДФЛ, но только если выкупная сумма превысит размер ваших взносов. Такое возможно, если условия договора с НПФ предусматривают полную или частичную выплату инвестиционного дохода. Налог нужно будет уплатить с разницы между выкупной суммой и размером взносов, даже если прибыль не превышает 30 миллионов рублей.

Также подоходным налогом облагаются выплаты по договорам, которые в вашу пользу заключил и профинансировал другой человек не из числа близких родственников.

Участники программы имеют право на ежегодный налоговый вычет со сделанных взносов в размере до 400 тысяч рублей. Его размер не может превышать уплаченный НДФЛ. В расчёт при этом принимаются только деньги, внесённые на счёт в течение года, а не общая сумма сбережений.

С 2025 года в России действует пятиступенчатая прогрессивная шкала налогообложения, и участники программы могут заявить к возврату от 52 до 88 тысяч рублей в зависимости от доходов и ставки, по которой они платят НДФЛ. Эти деньги можно реинвестировать обратно в программу.

Чтобы получить вычет со взносов, надо выполнить условия:

1. Иметь открытых не более трёх счетов ПДС.

2. Иметь официальный доход, с которого уплачивается налог в отчётный период.

3. Не выводить деньги со счетов определённый срок:

- если счёт открыт в 2024–2026 годах — 5 лет;

- в 2027 году — 6 лет;

- в 2028 году — 7 лет;

- в 2029 году — 8 лет;

- в 2030 году — 9 лет;

- с 2031 года — 10 лет.

Если не выполнить последнее условие без уважительных причин, оформленные ранее вычеты придётся вернуть и заплатить пени, так как срок уплаты НДФЛ будет считаться пропущенным.

Отдельно важно соблюсти условие по возрасту на момент открытия счёта. Чтобы иметь право на вычет, договор нужно заключить как минимум за 5 лет до наступления права на выплаты по программе.

Например, мужчине, оформившему договор в 54 года, остаётся 6 лет до начала выплат. В таком случае он имеет право на вычет. Если он станет участником программы в 55, он уже не сможет вернуть часть НДФЛ, так как этот срок равен минимальному порогу.

Так государство страхуется от того, что люди начнут злоупотреблять льготой и открывать ПДС перед выходом на пенсию только для получения вычета.

Получить налоговый вычет можно двумя способами: подать декларацию 3-НДФЛ и справку об уплате взносов по итогам года или оформить в упрощённом порядке через личный кабинет на сайте налоговой, подав только заявление на возврат средств. Оно появится в личном кабинете после того, как НПФ отчитается перед налоговой о доходах клиентов.

Важно. Вычет можно получить не только по ПДС — он также распространяется на индивидуальный инвестиционный счёт (ИИС) и на взносы по договору негосударственного пенсионного обеспечения (НПО). Общая сумма возврата будет складываться из совокупных взносов по трём этим продуктам.

Что ещё важно знать про ПДС

Инвестиционный доход в ПДС начинает формироваться с момента оплаты первого взноса по заключённому договору.

Информация о состоянии счёта по ПДС предоставляется негосударственным пенсионным фондом участнику программы по его требованию.

Договор ПДС можно заключить не только на себя, но и на ребёнка или родственника. Для выгодополучателя будут действовать общие основания: выплаты начнутся по истечении 15 лет действия договора или при достижении возраста 55 лет для женщин и 60 лет для мужчин.

Сбережения в рамках ПДС наследуются в полном объёме на этапе накопления.

Если выплаты уже назначены, то:

- перейдут по наследству все средства за вычетом уже выплаченных в случае срочного формата выплат;

- прекращаются со смертью участника программы и не наследуются в случае пожизненного формата выплат.

Деньги клиентов хранятся в НПФ отдельно от остальных средств. Фонды не могут использовать их в собственных интересах.

Главное

ПДС — это специальная форма накопления средств на долгосрочные цели при участии государства. Оно софинансирует ваши пополнения в пределах 36 тысяч рублей в год. Минимальный ежегодный платёж для участника составляет 2 тысячи рублей.

Размер софинансирования от государства зависит от вашего ежемесячного дохода: до 80 тысяч рублей — размер вносимых участником средств и доплата от государства соотносится 1:1; при доходе 80–150 тысяч рублей — 1:2; свыше 150 тысяч рублей — 1:4. Программой предусмотрен налоговый вычет до 88 тысяч рублей со взносов в пределах 400 тысяч рублей.

Чтобы стать участником программы, необходимо заключить договор с НПФ из реестра ЦБ. Количество одновременно заключённых договоров в рамках ПДС не ограничено, но право на налоговый вычет сохраняется, если их будет не более трёх.