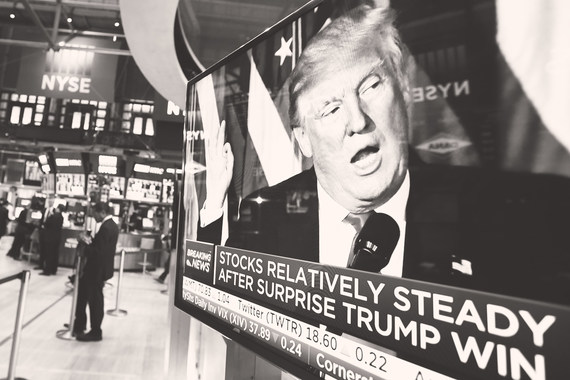

Победа Дональда Трампа на президентских выборах вызвала неоднозначную реакцию как внутри США, так и в мире. А вот Уолл-стрит оказался неожиданно единодушен: новый президент принесет процветание американской экономике и поможет росту фондового рынка. Уже месяц на американском рынке акций продолжается ралли. Инвесторов вдохновляют обещания Трампа снизить налоги для американских компаний, ослабить регулирование банков и увеличить вложения в инфраструктуру. Хотя эти аргументы имеют смысл, на фоне всеобщей эйфории полезно задаться вопросом: что может пойти не так? 1. Чрезмерный оптимизм по поводу самого Трампа. До выборов консенсус был однозначен: выигрыш Трампа может стоить миру новой рецессии. Bloomberg в недавней статье собрал мнения экспертов ведущих инвестбанков – Citi, Goldman Sachs, HSBC, Deutsche Bank и др., опубликованные в августе – октябре, все они были настроены негативно в отношении протекционистских планов Трампа. Главный экономист Citi Уиллем Баутер предупреждал, что победа Трампа может стоить глобальному ВВП 0,7–0,8% роста, приведя мир к рецессии (в понимании Citi это рост менее 2%). В краткосрочной перспективе снижение налогов может привести к росту экономики, но рост импортных цен и отток иностранной рабочей силы быстро приведут США к стагфляции и падению фондового рынка, вторили ему аналитики HSBC. С момента выхода этих отчетов, в сущности, не поменялось ничего, однако рынки фонтанируют оптимизмом. После избрания Трампа индекс S&P, в который входят крупнейшие американские корпорации, вырос более чем на 3%, индекс Russell, в котором больше компаний, ориентированных на местный рынок, – на 11,6%, индекс доллара DXY – на 2,6%. Большинство аналитиков теперь предсказывают рынку рост в 2017 г., а некоторые проводят параллели с Рональдом Рейганом, при котором в 80-х гг. прошлого века американская экономика росла благодаря снижению налогов и росту дефицита бюджета. Правда, Рейгану досталась экономика, только что вышедшая из рецессии, с уровнем безработицы в 10,8%, долгом в 30% ВВП и высокими ставками. У Трампа задача сложнее: экономика растет 90 месяцев подряд, безработица на одном из самых низких уровней в мире – 4,6%. Победа Трампа уже привела к росту ставок с рекордно низких уровней, что приведет к удорожанию долга для американских корпораций и к укреплению доллара, а это снизит привлекательность их товаров на международных рынках. Выполнение экономических обещаний займет немало времени, так что следующий год может оказаться не таким уж радужным для США. «Если регуляторы не смогут обеспечить рост, рынок будет разочарован», – пишут в ноябрьском отчете стратеги Merrill Lynch. По их оценкам, ряд макроэкономических показателей свидетельствуют о риске рецессии уже в следующие 12 месяцев, в этом случае падение рынка может составить до 30%, хотя данный сценарий и не является базовым. 2. «Трампизация» Европы приведет к кризису евро. Хотя популярность партий евроскептиков неуклонно росла в последние годы, мало кто верил, что они могут представлять серьезную угрозу для еврозоны. И если Brexit можно было назвать одиночным событием, то после победы Трампа аналитики заговорили о тенденции – популизм превращается в мейнстрим, а главной жертвой может стать Европа, в которой выборы еще впереди. Победа Трампа позволит популистским партиям выглядеть более приемлемо в глазах избирателей. Первый звонок прозвучал в Италии: жители страны проголосовали против конституционной реформы, а премьер-министр Маттео Ренци заявил об отставке правительства. Политическая неопределенность увеличивает риски для итальянских банков, которым теперь будет сложнее привлечь капитал от иностранных инвесторов, отмечают эксперты Gavekal Research. А слабая банковская система означает, что экономический рост в Италии в ближайшие годы будет по-прежнему отставать от других ведущих стран еврозоны. Это плохая новость для итальянцев и хорошая – для популистского «Движения 5 звезд»: его рейтинги наверняка только возрастут к выборам 2018 г. На март 2017 г. запланированы парламентские выборы в Голландии, в мае Франции предстоит выбирать нового президента, а в Германии выборы пройдут осенью. В ближайший год-полтора инвесторам придется не раз понервничать. «Поскольку все партии, выступающие против истеблишмента, агитируют за выход из еврозоны, достаточно победы всего в одной стране, для того чтобы кризис евро возобновился», – пишут аналитики Gavekal Research. А поскольку новый кризис станет результатом народного голосования, а не рыночной паники, то бороться с ним ЕЦБ практически не сможет, отмечают они. 3. Проблемы с долларовыми кредитами, особенно на развивающихся рынках. Масштабное печатание денег, запущенное ФРС и поддержанное другими крупными центробанками, привело к резкому падению стоимости долга и одновременно к росту его объемов по всему миру. Тревожный сигнал прозвучал уже в начале года: на фоне падения цен на сырьевые ресурсы стоимость долга нефтяных и металлургических компаний взлетела до небес. И хотя крупные игроки, такие как Glencore, Petrobras или Chesapeake, сумели реструктурировать долги, игрокам поменьше пришлось туго. К примеру, в США обанкротилось порядка 90 производителей сланцевых нефти и газа, отмечает управляющий «Арбат капитала» Александр Орлов. Теперь же на рынке долга снова могут возникнуть проблемы, ведь ставки по 10-летним казначейским облигациям США с лета уже выросли с 1,4 до 2,4% – прежде всего на ожиданиях роста ставок ФРС, за ними потянулись госбумаги других стран и корпоративные облигации. С приходом Трампа этот тренд скорее всего продолжится, ведь его предвыборная программа предполагает увеличение госдолга США и рост инфляции, а значит, и рост стоимости долга по всему миру. Это плохие новости для долларовых заемщиков с доходами в других валютах – прежде всего для развивающихся рынков. По оценкам банка Societe Generale, долларовые долги американских нерезидентов за последние 10 лет более чем удвоились и достигли $10 трлн. Из них $3,2 трлн приходится на долю развивающихся рынков – как стран, так и корпоратов, сообщает Bloomberg со ссылкой на отчет французского банка. Орлов полагает, что больше всего рискуют страны с двойным дефицитом – бюджетным и счета текущих операций: Венесуэла, Турция, ЮАР, Колумбия, Мексика, Саудовская Аравия и Казахстан. 4. Бегство инвесторов из Азии, девальвация юаня. Еще одной жертвой Трампа могут оказаться азиатские страны. Во время предвыборной кампании Трамп называл Китай «валютным манипулятором» и обещал принять меры для защиты американского рынка от нашествия китайских производителей. Аналитики Deutsche Bank считают, что эти угрозы вполне реальны: «Усилия США по снижению собственного торгового дефицита будут скорее всего сконцентрированы на Азии». Несмотря на то что Азия является мировым центром сбережений – только золотовалютные резервы стран региона составляют около $6,8 трлн, – зависимость азиатских экономик от иностранного капитала также высока. По оценкам Deutsche Bank, профицит счета текущих операций Азии как региона в целом превышает $500 млрд, выпуск долларовых облигаций азиатскими заемщиками в этом году достиг нового максимума в $300 млрд, а приток портфельных инвестиций в Азию с момента последнего кризиса составил около $500 млрд. Однако теперь, по мнению Deutsche Bank, желающих инвестировать станет меньше, а ставки финансирования вырастут. Еще одна угроза – репатриация прибылей американских компаний, которым Трамп обещал налоговые льготы, отмечают аналитики Deutsche Bank. По их оценкам, только в Сингапуре могло осесть до $100 млрд американских корпораций, которые теперь могут отправиться домой. В центре внимания инвесторов – китайская валюта: только за последний год юань подешевел почти на 7%. С одной стороны, это снижает издержки местных экспортеров, с другой – стимулирует отток капитала, который грозит стать неконтролируемым. По оценкам Bloomberg Intelligence, c начала 2015 г. из страны утекло почти $1,6 трлн и, хотя Китай по-прежнему является крупнейшим обладателем золотовалютных резервов в регионе, их размер к октябрю упал до пятилетнего минимума в $3,12 трлн. Китайские власти пытаются ужесточить валютный контроль, но чем больше ограничения, тем больше желающих спасаться бегством. Goldman Sachs и JPMorgan настроены мрачно – девальвация юаня окажется больше ожиданий рынка. 5. Финансовый кризис в Саудовской Аравии, падение цен на нефть. Курс саудовского реала привязан к доллару, и властям приходится тратить золотовалютные резервы на поддержание национальной валюты (порядка $100 млрд в год). Продолжать такую политику бесконечно невозможно, тем более что курс доллара в последнее время растет и с приходом Трампа продолжит расти. Саудовский принц аль-Валид бин Талан недавно уже говорил о возможности отмены фиксированного курса валюты в следующие 2–3 года. Управляющий директор «Арбат капитала» Алексей Голубович считает, что реал может обвалиться раньше – уже в 2017 г., если рост цен на нефть после последнего решения ОПЕК не будет устойчивым. Девальвация реала скорее всего вызовет эффект домино в других странах Персидского залива – Катаре, Омане, ОАЭ. А главное – повлечет за собой новый обвал цен на нефть, ведь Саудовская Аравия – крупнейший экспортер нефти в мире с наиболее низкими затратами, которые станут еще меньше при падении местной валюты. В общем, замкнутый круг с крайне негативными последствиями для всех стран – экспортеров энергоресурсов, включая Россию. Но и развитым странам в этом случае нечего радоваться: как показали недавние события, низкие цены на нефть стимулируют дефляцию и распродажу на фондовых рынках во всем мире. 6. Конец «прекрасной эпохи» Apple. Пока все остальные бумаги росли, технологические компании падали, особенно досталось лидерам. Считается, что причиной негативной реакции стали обещания Трампа ввести протекционистские пошлины, чтобы заставить американские корпорации переносить производство домой. Apple, как известно, полностью отдает производство своей продукции на аутсорсинг – в основном предприятиям в Азии. Трамп в недавнем интервью The New York Times заявил, что гендиректор Apple Тим Кук уже позвонил ему, чтобы обсудить возможный перенос мощностей в США. В обмен компания может получить налоговые льготы, однако детали пока не ясны, и инвесторы настроены скептически. К тому же перемены происходят в момент, когда Apple, похоже, находится в критической точке своего развития. Недавно компания впервые за последние 15 лет продемонстрировала падение продаж. А следующее десятилетие может стать «периодом упадка Apple», полагает аналитик Oppenheimer Эндрю Уэрквитц. «Компании недостает смелости, чтобы стать одним из лидеров следующего поколения инноваций (искусственный интеллект, облачные сервисы и др.), и она будет больше, чем когда-либо, зависеть от iPhone», – цитирует его слова издание Barron’s. Если инвесторы разочаруются в Apple, это может повлиять не только на котировки самой компании, но и как минимум на позиции соседей по технологическому сектору. Автор – независимый финансовый консультант