Berkshire Баффета получила квартальный убыток

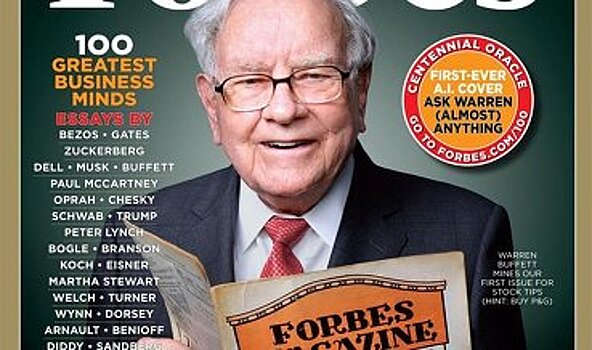

В субботу на ежегодном собрании Berkshire Hathaway Inc.Уоррен Баффет попытался заверить акционеров в том, что компания останется успешной и после того, как он перестанет ее возглавлять, сообщает Dow Jones,

В январе Berkshire назначила двух потенциальных преемников Баффета, Грега Абеля и Аджита Джейна, заместителями председателя совета директоров, расширив их полномочия по руководству бизнес-подразделениями компании. Теперь руководители более чем 60 бизнес-подразделений Berkshire отчитываются перед Абелем или Джейном, а не перед Баффетом.

Их повышение и перспектива ухода Баффета из компании вызвали некоторые опасения насчет одного из отличительных признаков успеха Berkshire – ее репутации предпочтительного покупателя для хорошо управляемых компаний. Привлекательность Berkshire для этих компаний отчасти объясняется доверием к Баффету, и некоторые акционеры сомневаются, что Berkshire будет также успешно приобретать бизнесы под руководством Абеля или Джейна.

Баффет не раз повторил на собрании, что успехи Berkshire в приобретении компаний и поиске привлекательных объектов для инвестирования объясняются балансом и репутацией самой компании, а не его личной славой. Хотя Джейн и Абель хорошо известны сторонникам компании, они редко выступают публично.

Что касается повседневного управления компанией, то, как отметил Баффет, статус-кво пока сохраняется.

"Ничего особо не изменилось", – заявил он, пошутив, что десятилетиями находится наполовину на пенсии.

Berkshire позволяет топ-менеджерам руководить своими бизнесами относительно независимо.

Баффет все еще руководит размещением капитала компании. Его портфельные управляющие Тед Уэшлер и Тодд Комбс управляют инвестициями в акции примерно на 25 млрд долларов, а Баффет – остальными инвестициями компании в акции и облигации и ее денежными средствами.

Как заявил Баффет, Комбс и Уэшлер организовали некоторые сделки для Berkshire, а также давно уже сами ищут возможности для приобретения бизнесов с их последующей интеграцией в подразделения.

Вопрос о преемственности был на собрании ключевым, и Баффет и его партнер по бизнесу, вице-председатель Berkshire Чарльз Мангер отвечали на вопросы акционеров, аналитиков и журналистов в течение четырех часов.

Баффет вновь выступил в защиту Wells Fargo & Co. несмотря на серию скандалов вокруг этого банка, доля в котором является одной из крупнейших инвестиций Berkshire на рынке акций. Как он напомнил, некоторые из наиболее удачных инвестиций Berkshire – в прошлом компании, которые переживали скандалы, включая American Express Co. и автостраховщика Geico.

"У всех крупных банков были те или иные проблемы, – заявил он. – И я не вижу причины, по которой Wells Fargo как компания, как с точки зрения инвестора, так и с моральной точки зрения, был бы каким-либо образом хуже, чем другие крупные банки, с которыми он конкурирует".

В субботу Berkshire сообщила, что в 1-м квартале понесла редкий для себя убыток против прибыли, полученной годом ранее, вследствие изменения стандартов учета нереализованных убытков от инвестиций. Это был первый квартальный чистый убыток компании за 9 лет.

Чистый убыток Berkshire в 1-м квартале составил 1,14 млрд долларов, или 692 доллара на эквивалент акции класса "А" против прибыли в 4,06 млрд долларов, или 2469 долларов на акцию, годом ранее. Операционная прибыль, исключающая результаты некоторых инвестиций, выросла до 5,29 млрд долларов с 3,56 млрд долларов.

Баффет в ежегодном письме, опубликованном в пятницу, предупредил акционеров что прибыль Berkshire начиная с 2018 года будет казаться более волатильной из-за нового бухгалтерского правила, по которому компании включают в чистую прибыль нереализованные доходы или убытки от инвестиций. Инвестиционный доход Berkshire в 1-м квартале сократился на 6,2 млрд долларов.

Выручка Berkshire снизилась до 58,47 млрд долларов с 64,37 млрд долларов годом ранее из-за падения полученных страховых премий. В 1-м квартале 2017 года страховые премии Berkshire были необычно высокими вследствие крупной перестраховочной сделки, заключенной с American International Group Inc.

Балансовая стоимость, излюбленный показатель Баффета для измерения чистой стоимости, по состоянию на 31 марта снизилась на 0,3% до 211 184 доллара на эквивалент акции класса "А". В прошлом году балансовая стоимость Berkshire за первые три месяца года выросла на 3,5%.

Berkshire также имеет крупные инвестиции, в особенности на рынке акций. Баффетт заявил CNBC в четверг, что Berkshire в 1-м квартале увеличила свою и так крупную долю в Apple Inc. на 75 млн акций.

Акции Berkshire класса "А" в пятницу завершили торги на уровне 292 600 долларов, подешевев на 1,7% с начала года.

Тем временем 88-летний Баффет, получивший за свои умелые инвестиции прозвище "Оракул из Омахи", по-прежнему располагает значительными денежными средствами для будущих приобретений, способных увеличивать прибыль. Денежные средства Berkshire на конец 1-го квартала составили 108,6 млрд долларов против 116 млрд долларов на конец 2017 года.

Несмотря на крупные денежные ресурсы, Баффет и Мангер продолжают возражать против выплаты дивидендов акционерам. Berkshire не выплачивает дивидендов десятилетиями. Баффет заявил, что даже единовременный специальный дивиденд "очень маловероятен", но добавил, что если компания решит, что не сможет использовать капитал более эффективно, то она найдет наилучший способ, чтобы вернуть его акционерам.

Баффет добавил, что проект Berkshire с Amazon.com Inc. и JPMorgan Chase & Co. по снижению затрат на здравоохранение идет успешно и он надеется, что через несколько месяцев будет назначен гендиректор этого проекта.