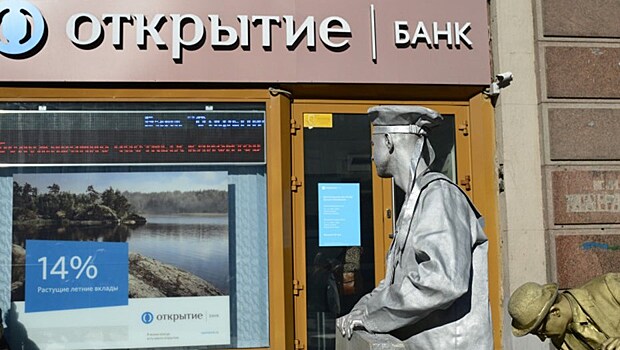

Внутри российской банковской системы сохраняются риски, связанные с угрозой оттока денег клиентов из ряда кредитных организаций, предупредил во вторник Райффайзенбанк, ссылаясь на полученную в ЦБ информацию. Несмотря на избыток ликвидности в целом по системе, начиная с конца сентября банки не спешат пользоваться стандартными депозитами ЦБ со сроком 7 дней. В октябре разрыв спроса и предложения стал рекордным за все время депозитных операций. Страшная сказка на ночь Говоря общепонятным языком, банки опасаются выдавать длинные кредиты, сосредотачиваясь на overnight — «точечных» (на срок в несколько дней) — займах. Когда крупные, в том числе так называемые системообразующие, банки подвергаются процедуре санации, для банковского сообщества в целом это тревожные звоночки, говорит замдиректора Центра «Банки и кредитная политика» Анатолий Бажан. «Для вкладчиков очень неуютно, когда даже такие банки, как, например, „Открытие“, оказываются несостоятельными. Это вполне веская причина, чтобы вкладчики бросились выводить свои деньги с депозитов. Иных причин для обвального оттока вкладов в природе не существует», — сказал он «Ридусу». Это страшит в первую очередь именно вкладчиков, но и для самих же банков крах какого-то из их конкурентов относится к разряду хороших новостей лишь с большой натяжкой. «Если клиенты уходят из проблемного банка Х, то значительная часть из них не будет погружаться в аналитику и выяснять, что банк Y проблем не имеет. Как паршивая овца портит все стадо, так и крах одного крупного банка бросает тень на всю банковскую систему страны в целом. И клиенты разорившегося банка в массе своей, обжегшись на молоке, будут дуть на воду — а именно, будут хранить свои сбережения под подушкой», — поясняет эксперт. Поэтому трудности одного банка немедленно отзываются на положении дел во всех прочих банках — срабатывает психологический эффект домино. Замкнутый круг Кроме психологического, есть еще и прямой негативный эффект от разорения тех или иных финансовых институтов, добавляет Бажан. «Ведь банки дают друг другу кредиты. ЦБ же будет не в состоянии заменить собой рынок межбанковского кредитования, если с этого рынка в короткий срок уйдут не один-два участника, а целая группа», — подчеркивает он. Кроме того, коммерческие банки берут кредиты («фондируются») у ЦБ лишь в случае крайней необходимости. Во-первых, это дорого… Возникает своего рода замкнутый круг: с одной стороны, ЦБ санирует банки с целью оздоровления финансовой системы в целом. С другой, такие действия провоцируют клиентов банков не сидеть сложа руки дожидаясь, не станет ли именно «их» банк — какой-нибудь вполне себе благополучный банк следующим в списке регулятора. «Причем физлица в этом смысле, вообще говоря, находятся в более выгодном положении, чем юрлица. Частный вкладчик может забрать свои деньги и уйти на все четыре стороны. Корпоративный вкладчик так поступить со своим счетом не может. Но все равно, объем вкладов физических лиц в России сравним с объемами средств на счетах юрлиц. Поэтому если частные вкладчики массово бросятся выводить деньги со счетов, корпоративный сектор систему на плаву в одиночку удержать не сможет», — предупреждает Бажан. Корпоративные вкладчики в России вообще не вполне свободны выбирать банки, даже если речь идет о хранении полностью легальных средств. Так, Центробанк просил крупных клиентов «ФК Открытие» не забирать свои средства или вернуть их в банк. Зампред ЦБ Василий Поздышев и замруководителя временной администрации банка Анна Орленко лично звонили крупным кредиторам и просили возобновить сотрудничество. Есть такие просители, отказать которым может оказаться себе дороже. Только за 2016 год ЦБ прекратил деятельность 97-и кредитных организаций. Всего же за последние неполных пять лет лицензии были отозваны у 343-х банков, и сегодня их осталось уже менее 600. Глава ЦБ Эльвира Набиуллина утверждает, что все действия ее ведомства направлены на оздоровление банковского сектора и избавление от слабых игроков. В итоге в трудном положении оказалось уже само Агентство по страхованию вкладов, которое все время вынуждено обращаться за новыми займами к тому же ЦБ.